Évasion fiscale : Pourquoi vous devriez dévorer cet article

Ah, l’évasion fiscale, un sujet qui concerne tout le monde, même les entrepreneurs de TPE ! Mais attention, il faut faire la distinction entre l’évasion fiscale légale et la fraude fiscale illégale. L’évasion fiscale, c’est jongler avec les règles pour minimiser ses impôts, tandis que la fraude fiscale, c’est carrément violer les règles et risquer de se faire taper sur les doigts.

Les agents fiscaux ont souvent les gros poissons dans leur viseur, laissant les petites entreprises jouer un peu plus tranquillement. Mais méfiez-vous, la fraude fiscale, c’est un jeu dangereux qui peut vous mener tout droit vers des sanctions bien salées. Il vaut donc mieux optimiser votre fiscalité de manière légale en utilisant des stratégies appropriées : frais kilométriques, frais d’hébergement, dépenses de formation, dépenses professionnelles justifiées… Soyez malin et payez ce qui vous revient de droit, mais sans enfreindre les règles.

Les économies réalisées peuvent être réinvesties dans l’entreprise pour favoriser sa croissance. Elle n’est pas belle la vie ?

Plus de détails, d’informations, d’astuces, de pépites et de liens vers des ressources gratuites (livres pdf, tutos) pour entrepreneurs dans l’article ci-dessous !

Avez-vous droit à l’évasion fiscale ? La réponse est : “OUI !”

Vous êtes surpris ? L’explication ci-dessous.</p><p style="text-align: justify;">Oui vous avez bien lu l'évasion fiscale ce n'est pas que pour les multinationales ou les super riches. En fait, c'est pour tout le monde. Et si vous allez créer ou vous avez <a href="https://www.macreationdentreprise.fr/aide-creation-entreprise-trouvez-la-reponse-a-votre-question/">créé une entreprise</a> cela vous concerne aussi. Je vais vous donner le mode d'emploi.</p><p style="text-align: justify;">Je vais vous expliquer pourquoi vous y avez droit et comment vous y prendre pratiquement, tous les postes sur lesquels vous pouvez jouer, en toute légalité ou presque… et vous faire gagner 30 000 à 60 000 euros par an. Comme je forme et j'accompagne <a href="https://www.macreationdentreprise.fr/mooc-entrepreneuriat/">les créateurs d'entreprises</a>, ça peut vous paraître mettre la charrue avant les bœufs, mais en fait j'ai un bon tiers de mes clients qui sont ou ont déjà été entrepreneurs, et qui veulent aller beaucoup plus loin dans leur nouveau projet.</p><p style="text-align: justify;"><img src="https://www.macreationdentreprise.fr/wp-content/uploads/2016/07/fisc-et-roue.jpg" alt="fisc et roue" width="300" height="245" /></p><p style="text-align: justify;">Bon, bien sûr, pour économiser des impôts, il faut d'abord gagner de l'argent … Donc n'oubliez de penser d'abord à <a href="https://www.macreationdentreprise.fr/livre-creation-entreprise-business-plan/">bâtir une entreprise qui marche</a>, en ayant <a href="https://www.macreationdentreprise.fr/definitions-entrepreneuriat/">fait une étude de marché</a> qui tienne la route, et un business plan : je vous ai concocté des <a href="https://www.macreationdentreprise.fr/livre-creation-d-entreprise/">guides gratuits à télécharger pour savoir l'essentiel</a>, et des <a href="https://www.macreationdentreprise.fr/formation-creation-entreprise/">formations à l’entrepreneuriat pour vous y accompagner</a>. L'accompagnement à la création et au développement d'entreprise, c'est mon expertise.

L’évasion fiscale ça peut être légal !

Tout d’abord ce qui est très important de comprendre, c’est la différence entre l’évasion fiscale et la fraude fiscale.

L’évasion fiscale c’est se servir le plus astucieusement possible des règles légales et des pratiques de l’administration fiscale pour limiter au maximum les impôts et les taxes. En jargon juridique, les avocates experts-comptables parlent d’optimisation fiscale pour insister sur le caractère légal. Mais en fait, il y a des marges d’interprétation et de flou entre ce qui est de l’optimisation et ce qui est de la fraude, c’est cette zone grise qui est appelée l’évasion fiscale. C’est donc légal quand c’est fait intelligemment, mais tout le monde ne connaît pas les possibilités ou ne sait pas s’en servir de la façon la plus avantageuse. C’est pourquoi on pense souvent que c’est le propre des grosses entreprises qui ont des armées d’avocats à disposition pour mettre en place des dispositifs complexes. J’explique plus loin pourquoi c’est souvent vrai mais pas obligatoire : l’évasion fiscale c’est aussi pour vous grâce aux tuyaux que je vais vous donner !

La fraude fiscale, c’est en revanche violer clairement les règles ou pratiques de l’administration fiscale, et c’est donc interdit, vérifié et puni. Quand vous faîtes cela, vous avez peu de chance de passer à travers les mailles du filet sur le long terme, même si vous connaissez du monde qui le fait et si pensez que c’est monnaie courante. Oui, c’est vrai la fraude est courante, mais rarement impunie si elle est significative. N’oubliez pas que les personnes ou entreprises dont on parle parce qu’elles ont fraudé pendant des années et des années, eh bien, c’est justement parce que ça a fini par se savoir, et qu’elles ont été sanctionnées.

Moi, je pars du principe que votre but n’est pas de faire un “max de tunes” très rapidement, mais de réussir un business qui sera profitable très longtemps, pour changer durablement votre vie. Et si vous vivez dans la peur de vous faire pincer, ce n’est pas vraiment une belle vie, non ?

Enfin, ne me faîtes pas dire ce que je n’ai pas dit : je ne suis pas contre les impôts ni pour l’évasion fiscale, car il faut bien payer pour les infrastructures de services publics et la solidarité entre citoyens, mais la France est devenue, et de loin, la championne du monde des prélèvements sur les entreprises, alors, optimiser sa fiscalité, ce n’est que remettre les pendules à l’heure 😉

Aimez-vous jouer à la roulette russe ?

La fraude fiscale, c’est tricher avec le fisc en cachant par exemple des revenus ou du chiffre d’affaires, en faisant des déclarations de TVA sous-évaluées, en faisant prendre en charge à votre boîte des dépenses qui ne la concernent pas ou faire de l’économie au noir. L’administration fiscale dispose de moyens puissants pour identifier, traquer et punir la fraude.

Si vous êtes du genre à penser dans le court terme et que vous vous fichez de ce qui peut vous arriver à plus d’un an, vous pouvez frauder sans ressentir d’inconvénients tout de suite, et pas à tous les coups. En effet, pour être plus rentables, les contrôles portent toujours sur plusieurs exercices comptables et comme l’administration peut contrôler jusqu’à 3 années en arrière, vous êtes tranquille les premières années, et quand vous avez déjà fait l’objet d’un contrôle, vous êtes tranquille pour encore plus longtemps si le fisc n’a rien trouvé à redire, car tout le monde aime les clients qui rapportent ;-). En revanche, si vous avez eu un contrôle positif, vous allez être probablement contrôlé l’année suivante pour vérifier si vous avez perdu vos mauvaises habitudes !

En fait, à moins qu’un voyant rouge se mette à clignoter sur vos déclarations en raison d’incohérences manifestes, vous ne serez probablement pas contrôlé avant des années, car c’est loin d’être systématique si votre activité semble normale, surtout au début quand vous ne faîtes pas encore des centaines de milliers d’euros de chiffre d’affaires.

Mais c’est jouer à la roulette russe ! Il n’y a pas des balles dans toutes les logements du barillet, vous pouvez tricher une fois et même plusieurs et qu’il ne se passe rien. Mais si vous persévérez et dans les grandes largeurs, vous êtes certain d’en prendre une !

Ce qu’il faut savoir sur le contrôle fiscal

Clémence pour la fraude “normale”

Les règles fiscales sont souvent précises et rentrent dans un grand détail. Le Code Général des Impôts fait 4 000 pages écrites toutes petites. Mais le problème de notre droit fiscal complexe, c’est qu’il est difficile à appliquer.

D’ailleurs beaucoup de redressements fiscaux sont consécutifs à une méconnaissance sincère des règles, et même, il n’est pas si rare que les experts comptables fassent eux-mêmes des erreurs quand vous leur sous-traitez vos déclarations (oui je suis d’accord, c’est rageant car on les paye pour savoir, mais ça arrive … comme les erreurs médicales …).

L’administration reconnaît facilement les “erreurs sincères” et n’applique “que” 10% de pénalité forfaitaire au titre du préjudice concernant le décalé de recouvrement.

Peu de contrôles pour les fraudeurs peu juteux

Mais il y a aussi les mauvaises déclarations que l’administration ne voit pas ou ne cherche pas à voir. En effet, les contrôles sont coûteux pour l’administration, il faut mobiliser des agents pendant plusieurs jours ou semaines, et les contrôles doivent être rentables.

D’ailleurs on dit souvent que l’administration n’a pas trop le souci de la rentabilité de ses actions, mais l’administration fiscale, elle, est très à cheval sur la proportionnalité des coûts engagés au regard des nouvelles recettes rentrées ! Comme les possibilités de contrôle sont infinies, elle cible ceux qui rapportent le plus.

On pourrait donc penser qu’elle traque plus les grosses boîtes que les petites, et qu’une petite entreprise ne risque rien. C’est vrai et c’est faux.

C’est vrai que les grosses entreprises sont contrôlées systématiquement car les occasions de fraude sont plus nombreuses et plus juteuses à redresser.

Mais … les petites entreprises sont beaucoup plus nombreuses ! 99% des entreprises ont moins de 50 salariés, et 95% ont moins de 10 salariés (Très Petites Entreprises =TPE). Il y a en France 3,7 millions de ce qu’on appelle les Très Petites Entreprises (TPE), les moins de 10 salariés. Et comme disait le Président Poincaré : “Il est plus rentable de taxer les pauvres que les riches … car ils sont plus nombreux” ! Et en plus, les petites entreprises sont moins équipées pour se défendre.

Les marges d’interprétation des textes (sur l’évasion fiscale) dans la vraie vie

Vous le savez aussi bien que moi, la France produit tellement de réglementations, qu’il est non seulement difficile de les respecter, mais aussi de les contrôler.

Les administrations n’ont pas les moyens de contrôler tout le monde, tout le temps, et dans tous les détails…

En pratique, vous êtes contrôlé tous les trois ans maximum, en fonction d’un choix aléatoire ou si vous présentez des comptes suspects ou si vous avez été dénoncé (à tort ou à raison). Classiquement, si vous vous séparez dans la douleur d’un salarié, il arrive qu’il dénonce au fisc les pratiques douteuses dont il a connaissance.

Au-delà de ces critères, il y a d’autres cas de contrôles. Par exemple, si vous bénéficiez d’un dispositif fiscal avantageux (CIR, CICE, …), vous serez sujet à plus de contrôles. L’administration fiscale a horreur de donner de l’argent 😉

Par ailleurs, le fisc a du bon sens, et pratique une sélectivité dans ses contrôles. Ne soyez pas parano avec des détails. Vous n’allez pas être embêté pour des broutilles.

Et même si vous avez un contrôle, l’inspecteur va se concentrer sur les postes clefs en volume et en probabilité de fraude.

Il y a une marge de manœuvre entre l’esprit et la lettre

Enfin, il y a la règle et la pratique. Si chaque euro dépensé doit l’être dans l’intérêt de la société, l’intérêt de la société est sujet à interprétation. L’administration ne va pas vous chercher des noises pour quelques dizaines ou centaines d’euros. Par exemple, si vous faîtes un déplacement professionnel de deux jours et que vous passez une troisième nuit à l’hôtel pour visiter cette ville que vous ne connaissez pas : tout le monde s’en fout.

Et de plus en plus, car avec l’essor du travail à domicile, la frontière est floue entre une dépense personnelle et une dépense professionnelle. Aujourd’hui plus personne (même un employeur) ne va vous demander d’avoir un téléphone mobile professionnel séparé du téléphone personnel. Et les dépenses du téléphone sont passées sur l’entreprise même s’il y a une partie personnelle. SI vous deviez avoir deux téléphones, ce serait plutôt pour votre hygiène de vie afin de mettre une limite entre le temps de travail et le temps personnel.

Je vais maintenant passer en revue un certain nombre d’astuces auxquelles on ne pense pas toujours, mais qui permettent de réduire le bénéfice imposable ou d’optimiser la différence entre dépenses personnelles et professionnelles. Vous pouvez trouver des informations là-dessus ailleurs sur le web (mais dispersées malheureusement), mais moi je vous donne aussi des ordres de grandeurs pour savoir concrètement ce que vous pouvez faire (généralement les spécialistes vous disent qu’il faut se voir, pour étudier précisément votre situation…).

Même sur les sujets délicats, je me mouille pour vous !

En effet, mon credo c’est de faire des formations et des accompagnements pratico-pratiques, avec toute la connaissance nécessaire et directement applicable dans l’action, et pas des cours théoriques qui ne vous avancement pour prendre des décisions. Vous pouvez d’ailleurs jeter un œil à mon offre de formation, avec un programme pour chaque situation et chaque besoin dans l’avancement de votre projet d’entreprise.

Smartphone, Internet : surfez partout et sans limites !

Comme je l’ai dit, il est difficile de séparer le professionnel du personnel avec les usages du numérique. Aussi il est d’usage de ne pas chercher à les séparer …

Achetez donc un smartphone avec un bon forfait pour accéder à Internet à tout moment (vous pourrez aussi suivre mes formations et écouter mes podcasts 😉

Pour info, pendant que j’y suis, fuyez les abonnements dits “professionnels” proposés par les opérateurs ; à part une soi-disant meilleure assistance en cas de problème, il n’y a que le prix qui change … et à la hausse. Prenez les forfaits low cost des opérateurs historiques (RED de SFR, ceux de Bouygues, Sosh d’Orange) ou FREE : vous aurez un forfait illimité en téléphonie et un bon forfait data pour Internet au meilleur prix et pour le même service (pour les données prenez 1Go minimum). Pour moins de 20 euros (et encore moins quand il y a des promotions), vous pourrez avoir tout ce qu’il faut.

Pour l’accès Internet, “la box” comme on dit maintenant, avec le développement du travail à domicile, même quand on a des bureaux, le fisc comprend que l’on ait besoin d’un accès Internet à la maison pour pouvoir travailler même quand on a un local professionnel séparé. Vous pouvez donc prendre votre abonnement Internet de la maison au nom de votre société. Et c’est bien normal, aujourd’hui le numérique fait sauter les frontières entre temps privé et temps professionnel, lieux professionnels et lieux personnels, etc.

La bonne santé de l’entrepreneur c’est bon pour l’entreprise

La protection sociale se déplace vers les entreprises

Les salariés bénéficient d’une mutuelle prise en charge par l’entreprise. Avant, c’était une possibilité offerte par beaucoup d’entreprises, depuis 2016 c’est obligatoire pour l’employeur de la proposer aux salariés. Point de générosité des pouvoirs publics que d’imposer cela, c’est plutôt que la faillite prochaine de la protection sociale avec les déficits permanents qui grossissent la dette chaque année, va conduire à de moins en moins de remboursement de la Sécurité Sociale et l’on transfère progressivement la charge des soins vers le privé, et – pourquoi se gêner ? – vers les entreprises vaches à lait des pouvoirs publics.

Mon opinion personnelle est que cela participe de l’infantilisation des salariés

– le patron devient papa qui gronde; le “lien de subordination” cher au droit du travail conduit à des extrémités comme celle de l’obligation de contrôle : par exemple si un salarié glande (donc il vous vole puisque vous lui donnez de l’argent contre un travail), vous ne pouvez pas le virer dans les règles tant que vous ne pouvez pas prouver que vous avez mis en place tous les moyens pour le fliquer, vérifier qu’il ne fait pas autre chose que travailler, et l’avoir averti plusieurs fois que “tout salaire mérite travail”.

– le patron c’est aussi la maman qui prend soin : la bonne santé morale et physique du salarié est légalement de la responsabilité de l’employeur. Il ne s’agit pas seulement de vérifier que le travail ne nuit pas à la santé du travailleur, ceci est bien normal de ne pas nuire à autrui, mais de garantir qu’il est en bonne santé. L’employeur a des obligations de résultats qui ont été d’ailleurs récemment nuancées par la Cour de Cassation, car cela prenait des proportions exagérées dans certains jugements.

Je fais cette digression, pour vous mettre en garde dans votre politique de recrutement, si vous décidez de vous faire aider par des salariés plutôt que par de prestataires. Il est très important de détecter les qualités morales des personnes que vous recruter pour vous éviter des déconvenues qui peuvent s’avérer très coûteuses (lisez mon article sur les coûts cachés du recrutement).

La protection sociale du chef d’entreprise (santé et retraite)

Pour rétablir l’équilibre avec les droits des salariés, le chef d’entreprise peut faire payer sa mutuelle santé par son entreprise. C’est quelque chose que tous les entrepreneurs ne savent pas. C’est important de le prévoir, car en cas d’accident ou d’indisponibilité pour continuer votre activité, car les indemnités du RSI (voir mon article sur le Régime Social des Indépendants) sont très faibles. De même vous pouvez aussi déduire des cotisations retraites complémentaires ce qu’on appelle les plans “loi Madelin”. Là aussi c’est pour compenser le fait que les salariés cadres ont des retraites complémentaires prises en charge par leurs employeurs.

Autant je vous recommande de prendre une mutuelle santé pour couvrir les gros risques en cas de pépin qui vous empêcherait de continuer votre activité normalement, autant pour la retraite ça se discute selon moi. En effet, au vu de la démagogie ambiante qui conduit à des régimes de retraites de plus en plus déficitaires malgré les réformettes, la meilleure cotisation retraite c’est peut-être l’argent que vous investissez dans la réussite de votre entreprise qui elle pourra vous assurera des revenus futurs.

Idem pour l’assurance chômage du dirigeant

C’est la même chose pour l’assurance chômage du gérant (la plus connue est GSC, mais les assureurs privés comme AXA ou GAN en proposent aussi). Vous pouvez souscrire une assurance chômage et la déduire de votre résultat imposable.

Là encore l’intérêt de souscrire se discute :

Ces assurances sont chères (1 à 2 mois de rémunération à payer par an pour être indemnisé 12 mois à la moitié de votre rémunération, pour le cas classique), et dès que vous avez des difficultés – c’est-à-dire quand vous allez en avoir besoin – elles vous lâchent. En effet, même si vous avez cotisé pendant des années, si vous avez des résultats négatifs – donc menace de dépôt de bilan – elles peuvent résilier votre contrat comme les banques font avec les découverts de trésorerie des entreprises. En gros, si vous risquez d’avoir besoin d’elles, et de leur coûter, elles prennent la poudre d’escampette…

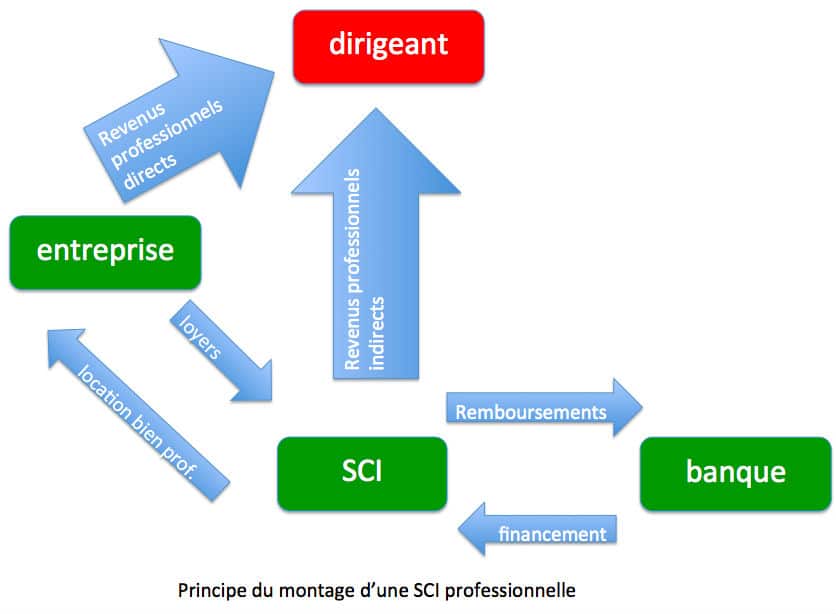

L’entreprise peut payer directement pour vos placements immobiliers personnels

C’est un grand classique de l’épargne retraite des entrepreneurs. Vous achetez les locaux professionnels de votre entreprise sur une société différente (Société Civile Immobilière) et cette SCI fait un bail commercial à votre entreprise. L’intérêt du montage, c’est que vous empruntez la totalité de la somme, et que ce sont les loyers versés par l’entreprise qui remboursent l’emprunt. Cool !

A la fin de l’emprunt, vous êtes propriétaire à titre personnel d’un bien immobilier pour lequel vous n’avez pas dépensé un euro. Bien sûr c’est votre entreprise qui a payé, et vous auriez pu trouver une location peut-être moins chère, mais fiscalement c’est comme un revenu versé par l’entreprise sans avoir à payer de charges sociales ou d’impôts. Vous ne payez des impôts qu’à partir du moment où la SCI n’a plus d’emprunt à rembourser et que les loyers sont nets de charges. Alors que dans le cas normal, vous payez des impôts et charges sur les sommes perçues en revenu que vous allez consacrer à vos placements, à votre épargne. C’est donc un effort d’épargne net d’impôt.

En revanche, je vous mets en garde sur le bon calendrier d’une telle opération. Il ne faut pas la faire trop tôt pour deux raisons :

– réservez votre capacité d’endettement pour les investissements les plus favorables à la réussite de votre entreprise. Le banquier évalue aussi son risque en fonction votre endettement global, donc ne vous bloquez pas pour longtemps avec un investissement qui vous empêcherait d’en faire d’autres plus prometteurs pour la croissance de votre entreprise.

– ne chargez pas trop la barque des charges fixes de votre entreprise, c’est le principal facteur de redressement judiciaire, car dès que les ventes subissent un coup de mou (et ça arrive toujours de temps en temps, on appelle ça la conjoncture ou les aléas), on n’a plus la possibilité d’ajuster les dépenses aux recettes; et si l’on n’a pas de réserves de trésorerie c’est le mur assez rapidement.

– enfin, restez flexible, surtout au démarrage. En effet, la vie d’une entreprise est pleine d’imprévus positifs et négatifs. Il faut pouvoir saisir les opportunités, et les possibilités de rebonds ou de bifurcations. Si vous avez figé votre emplacement et votre taille de locaux par un achat, cela limite vos possibilités d’évolution et d’adaptation. Attendez donc d’avoir atteint votre “vitesse de croisière” pour autant que ça existe dans une entreprise aujourd’hui …

Dernière chose : le montant. Il n’y a pas de limites. SI vous pouvez justifier de la nécessité des locaux pour votre entreprise, même à terme en prévoyant de la croissance, ce montant peut être élevé. Il ne faut pas qu’il soit déraisonnable et mette en péril l’équilibre financier global. Vous pouvez aussi prévoir de louer à des tiers des surfaces non utilisées. Mais là encore ne vous engagez pas trop loin de votre cœur de métier : vous n’êtes pas un promoteur immobilier !

Bon appétit, mon entreprise !

Les frais de bouche font fantasmer car on peut trouver tout et n’importe quoi en la matière : du sandwich SNCF au trois étoiles Michelin.

Là encore, c’est une question de proportion et de bon sens, tout en connaissant les marges de manœuvre possibles.

Théoriquement, il y a un barème pour les frais de bouche du chef d’entreprise. Mais dans la pratique, si vous êtes en déplacement professionnel, vous pouvez tout passer en charge : du petit-déjeuner pris dans le TGV ou sur l’autoroute parce que vous êtes parti aux aurores, au bon restaurant en déplacement (sans excès de montant ou de fréquence) surtout si vous invitez un prospect ou un client.

De même si vous n’êtes pas en déplacement, vous pouvez passer des notes de frais avec des relations de travail et même vos collaborateurs dans la mesure où ce n’est pas quotidien mais de temps en temps pour parler travail dans un autre contexte, ou parce que vous êtes “charrette” et que vous commandez des plateaux repas.

Bien sûr on parle des repas de midi, pas du soir. Mais vous pouvez aussi justifiez d’avoir des frais de bouche le soir, si c’est occasionnel et que cela sert pour cultiver votre réseau professionnel…

Juridiquement, vous êtes tenu de noter sur chaque facture de restaurant, les noms des personnes ayant participé au repas. Si ce n’est pas le cas sur 100% des notes, ce n’est pas dramatique, mais plus vous pourrez montrer lors d’un contrôle fiscal, un suivi rigoureux de vos dépenses de déplacements et de missions, plus la présomption de légalité sera forte.

Pour caricaturer (mais ça arrive), si vous montrez un paquet de notes en vrac dans une grosse enveloppe lors d’un contrôle, on va vous demander de justifier dans le détail; en revanche, si vous avez fait des tableaux récapitulatifs date par date, avec le motif, et pour chaque collaborateur, le contrôleur n’ira pas regarder le détail si c’est les montants globaux sont proportionnés à l’activité de l’entreprise. Pour parler chiffres, 1000 euros par exemple de frais totaux par mois pour le chef d’entreprise qui a la responsabilité de trouver des clients et des contrats, ce n’est pas anormal … surtout si l’entreprise fait un bon chiffre d’affaires !

Les frais kilométriques : ça roule pour vous

Si vous avez une activité commerciale – et quelle entreprise n’a pas besoin que son dirigeant aille chercher des clients ? – c’est normal d’avoir de nombreux déplacements. Aussi, pour quelqu’un qui a des clients dans toute la France, afficher 1000 à 2000 euros de frais kilométriques par mois, n’inquiétera personne. Bien sûr vous devez faire un tableau de vos déplacements avec les motifs pour le présenter en cas de contrôle.

Plus vous roulez pour l’entreprise, plus les remboursements kilométriques permettent de faire payer par l’entreprise le coût en capital de votre véhicule personnel. Comme le barème est en fonction de la puissance du véhicule (chevaux fiscaux) et non de sa valeur effective, l’opération est plus avantageuse si vous avez acheté un véhicule d’occasion.

En revanche, c’en est fini des gains avec les gros véhicules, le barème augmente certes en fonction des chevaux, mais depuis 2013 c’est plafonné à 7ch !

Autre solution si vous n’êtes pas un gros rouleur professionnel, c’est de faire acheter (classiquement en leasing) votre véhicule par la société. Si vous pouvez justifier de la possession d’un autre véhicule dans le foyer pour les déplacements personnels, (garder une vieille voiture au garage ça peut aider) vous n’aurez pas à le déclarer en avantage en nature. Et dans ce cas tous les frais du véhicule sont passés en charge dans les comptes de la société: les réparations et l’entretien, et même le carburant mais proportionné à l’usage professionnel du véhicule bien sûr…

Les frais d’hébergement pendant vos déplacements

Bien sûr quand vous avez un déplacement professionnel, vous n’êtes pas censé dormir dans la voiture !

Vous pouvez faire prendre en charge par votre société des hôtels confortables qui vous permettent de vous reposer et de travailler dans de bonnes conditions. Comme je le disais plus haut, si vous passez une nuit de plus sur place pour joindre l’agréable à l’utile, ce n’est pas la mort du petit cheval, tout est question de proportions : si vous ne pouvez justifier que d’un seul rendez-vous, c’est difficile de justifier de passer trois nuits sur place! Mais si vous faîtes une mission de plusieurs semaines, c’est clair que vous n’aurez pas forcément des rendez-vous tous les jours et que vous pouvez en profiter pour faire un peu de tourisme dans cette région que vous ne connaissez pas, surtout si ça aide à la compréhension culturelle de votre client 😉

Le bon sens fiscal rejoint presque toujours le bon sens entrepreneurial. Vos déplacements doivent rapporter de l’argent à votre entreprise, c’est pour cela que vous les faîtes. Donc, si l’argent gagné est supérieur à l’argent dépensé, c’est une opération normale. Même si de temps en temps on peut justifier que des déconvenues (contrats perdus, missions interrompues, accidents, …) fassent que l’opération est déficitaire. Les actions de pure prospection ne débouchent d’ailleurs pas toujours sur des contrats et sont bien des déplacements professionnels.

Vous avez aussi des comptes à rendre à vos actionnaires si vous en avez, et de l’exemplarité à montrer auprès de vos salariés. Et dans une perspective de croissance, l’argent économisé est de l’argent qui peut être investi dans le développement de l’entreprise pour générer encore plus de marges de manœuvre ultérieures et de revenus.

Et si vous vous faisiez héberger par des amis pour économiser l’argent de la société ?

Le fisc a du bon sens et a prévu cela !

Vous avez le droit de passer en frais un cadeau de remerciement à vos amis : une bonne bouteille, un bouquet de fleur, ou autre, dans la mesure bien sûr, où le cadeau ne coûte pas plus cher que la nuit d’hôtel que la société aurait dû payer pour votre déplacement !

Le fisc vous encourage à lire et à vous former

Quand vous achetez des livres, des journaux, des supports de formation, qui peuvent vous aider à mieux faire votre métier, tout cela constitue des charges déductibles de l’entreprise.

D’ailleurs, je ne peux que vous encourager à le faire. On ne prend jamais assez de temps à se former, pour économiser du temps d’expérimentations heureuses ou malheureuses, que d’autres ont faites avant vous. Même si vous n’avez pas le temps de lire un livre de A à Z, mais de le parcourir et de lire quelques chapitres plus importants pour vous, c’est bon à prendre. Bien sûr, le mieux ce sont des formations pratiques ciblées sur vos besoins d’entrepreneurs comme je le fais, car j’ai déjà lu beaucoup des livres qui pourraient vous intéresser mais restez curieux et à l’affût des évolutions de votre métier, de votre secteur, et de la vie des affaires en général.

Vous pouvez aussi déduire les frais liés à l’entretien de votre réseau : votre abonnement à Linkedin si vous avez pris l’abonnement payant pour prospecter, votre cotisation à un réseau d’anciens élèves, votre abonnement au club de macreationdentreprise.fr 😉

Si ! le fisc peut vous tailler un costard !

C’est un sujet assez débattu fiscalement, celui de la tenue professionnelle. Selon certains experts-comptables et même pour certains contrôleurs fiscaux, il est légitime de passer en frais des vêtements que vous auriez acheté spécifiquement pour votre activité professionnelle.

Alors bien sûr c’est évident s’il s’agit d’une blouse ou d’un bleu de travail, de bottes ou de gants, mais pour les travailleurs du tertiaire, il peut être accepté de passer en charge des costumes par exemple dont on n’aurait pas l’usage à titre privé.

Cela rejoint la notion de “frais de représentation”. Cette notion peut être interprétée extensivement. Je connais même un Directeur Général qui avait pu se faire rembourser intégralement par la Sécurité Sociale le remplacement de deux incisives qu’il avait cassées en faisant du sport, au motif qu’un sourire édenté n’était pas compatible à la bonne exécution de son contrat de travail du fait de ses fonctions de représentation commerciale…

Et l’évasion fiscale en offshore comme les gros ?

L’offshore, c’est le fait de placer ou transiter de l’argent à l’étranger pour échapper aux taxations de son pays. C’est un sujet différent, c’est très technique, cela demande de s’armer d’avocats et de fiscalistes de pointe et donc il faut déjà gagner beaucoup d’argent pour que ce soit intéressant. Et l’offshore ce n’est pas forcément des opérations illicites, il y a de l’offshore parfaitement légal, quoiqu’on en dise dans les média. Mais, en revanche, oui, une grande partie des fonds en offshore c’est du blanchiment d’argent de trafics en tous genres (drogue, corruption, retro-commissions, …)

Pour ceux que ça intéresse et qui iront voir un avocat pour lui demander conseil : sachez que ledit avocat est légalement tenu de déclarer à l’Etat tout soupçon de fraude fiscale sans vous en avertir. Ces dispositions dérogatoires au secret professionnel de l’avocat étaient auparavant réservées aux cas de blanchiment d’activités illégales, mais la mission de Tracfin a été étendue depuis 2009 fde fiscale en général.

Si vous avez entendu parler de l’affaire des Panama Papers, un article du Le Monde a synthétisé une mise au point bien faite sur l’évasion fiscale à l’étranger.

Le bon sens et la bonne foi

Comme nous l’avons vu, beaucoup de dépenses à la limite du professionnel et du personnel peuvent être passées en charge dans les comptes de votre société. C’est de l’évasion fiscale dans le sens où une dépense que vous auriez faite à titre personnel, vous aurait normalement coûté 46 à 82% de charges sociales selon votre statut et jusqu’à 45 % d’impôt sur le revenu, dans la mesure où l’argent serait passé par tous ces filtres depuis le compte de votre entreprise jusqu’à votre porte-monnaie personnel si vous deviez le payer avec des revenus de votre activité soit plus de 100%. Or si c’est une dépense prise en charge par votre société, non seulement vous économisez ces 100% en moyenne de prélèvement mais votre société économise 33% d’impôt sur les bénéfices puisque c’est une charge déductible des recettes, mais elle se fait en plus rembourser 20% de TVA.

On est donc à plus de 150% d’économies, jusqu’à 180% si vous êtes à la tranche maximale de l’impôt sur le revenu ! Qui dit mieux ?

Bien sûr ces dépenses doivent pourvoir être rattachées à l’intérêt de l’entreprise et cela doit pouvoir être justifié en cas de contrôle. Mais les contrôleurs ont le souci de l’efficacité et n’iront pas vérifier que Monsieur Grandcharles a bien déjeuné avec vous le 18 juin à l’Auberge “les Deux Gaules” à Colombey-les-deux-Eglises, … si votre comptabilité est bien tenue, avec des tableaux récapitulatifs de frais détaillés, et pour des montants qui ne présentent rien de somptuaire, et sont cohérents avec l’activité de la société.

Et si certaines dépenses sont discutables, vous en discuterez avec votre contrôleur, et même s’il vous donne tort, si vos arguments ne sont pas mensongers ou de mauvaise foi évidente, eh bien, il vous redressera, c’est-à-dire qu’il réintégrera les dépenses dans le bénéfice imposable, et vous payerez des impôts en plus … que vous auriez dû payer de toute façon si la dépense n’avait rien à faire dans vos comptes. Vous aurez certes une pénalité à payer dont le montant dépendra de votre bonne ou mauvaise foi, et de votre niveau de coopération pendant le contrôle. Si vous avez été courtois, coopératif, transparent, avec des dossiers bien tenus, et que vous n’avez pas cherché à l’embobiner, ces pénalités ne seront que de 10% des sommes en jeu, ce qui n’est pas trop méchant.

Un dernier tuyau pour la route

Certains experts-comptables disent même que dans la mesure où un contrôleur n’aime pas revenir bredouille d’un contrôle, il vaut mieux s’assurer qu’il va trouver quelque chose à redresser dans votre comptabilité si vous ne voulez pas qu’il s’éternise ou qu’il vous cherche des poux dans la tête.

Je laisse cette remarque à votre réflexion. Personnellement, je n’ai été redressée que quand c’est … l’expert-comptable qui avait fait une erreur 🙁

Moralité, si vous sous-traitez la production de vos documents comptables et fiscaux, cela ne vous exonère pas de vous former un minimum sur le sujet… pour pouvoir vérifier u au moins questionner ce que votre expert-comptable fait ! C’est ce que l’on fera ensemble si vous rejoignez mon programme “Entreprendre En Sécurité”, je ne vous noie pas dans une formation comptable ou fiscale mais je vous apprends l’essentiel à savoir pour garder les manettes en main et optimiser vos finances !

Voilà, pour le moment, je viens de vous donner des conseils qui peuvent vous faire économiser jusqu’à 60 000 euros par an !

Faisons un rapide résumé : (fourchette d’économie pour une TPE ou un solo qui fait 100 000 euros de Chiffre d’affaires)

-

- Téléphonie, internet : 1200€ / an + matériel

- Mutuelle santé : 1200€ / an

- Loi madelin pour la retraite, assurance chômage : 2-5000 €/an

- Frais kilométrique ou véhicule en leasing : 12 000€/an

- Frais de bouche et hébergement : 6-12000€/ an

- Loyer SCI : 8 000 à 30 000€/an

- Tenue de travail : 1 000€/an

- Documentation, formation, cotisations associations réseaux et clubs … : 5 000€/an

>>>> Total : 30 à 60 000 € quand même !!

Imaginiez que vous payez tout ça en perso : cela vous coûterait 2 à 3 fois plus cher (prélèvement, Impôts, taxes…)

Pourquoi je DONNE tous ces conseils qui valent de l’OR ?

Alors que c’est mon métier de vendre mon expertise pour gagner ma vie ?

C’est tout simplement parce que je peux vous faire gagner encore plus et mieux dans mes formations payantes (lisez des témoignages de mes clients), en vous aidant dans votre projet entrepreneurial. J’ai d’ailleurs une proportion significative d’entrepreneurs confirmés qui souhaitent progresser dans leur métier de dirigeant qui suivent mes formations aussi destinées à ceux qui entreprennent pour la première fois !

Et comme j’ai tellement de conseils pratiques qui vont vous aider à réussir, à vous partager, je peux largement vous faire cadeau de la partie émergée de l’iceberg 🙂 Vous pouvez aller voir la page avec mes guides gratuits ou lire mon blog.

En attendant que nous ayons l’occasion, ou pas, de faire un bout de chemin ensemble, vous pouvez me renvoyer l’ascenseur pour les conseils de cet article avec du partage sur les réseaux sociaux, et être vous aussi un pourvoyeur de bons tuyaux auprès de vos amis !

Pour aller plus loin, ces articles peuvent vous intéresser :

- Impôt sur les dividendes et le système du quotient

- Comment déclarer son chiffre d’affaires lorsque l’on est auto-entrepreneur ?

- Financement participatif ? Y avez-vous pensé pour votre entreprise ?

- Des solutions simples et rapides pour résoudre vos difficultés en trésorerie

- Tout connaître pour financer son projet de création d’entreprise avec des investisseurs

- Y-a-t-il un danger de se porter caution pour son entreprise ?

Une vidéo sélectionnée sur l’évasion fiscale pour enrichir votre réflexion :

Avec Christian Chavagneux, Economiste et éditorialiste à Alternatives Economiques

J’ai apprécié ce contenu et j’espère que vous aussi.

Autres articles qui devraient vous intéresser :

Outils adaptés à la réalisation en autonomie de votre prévisionnel

<

p style=”text-align: justify;”>

5 commentaires sur “Évasion fiscale pour tous : mode d’emploi”

Merci Antonella VILAND pour ce merveilleux article. J’ai beaucoup apris. 😉

Merci un bel article sans langue de bois!

Quand je vois le nombre d’entrepreneur qui se pose la question de savoir si il peuvent passer 15e de repas pris à 17h au lieu de 12h parce qu’ils n’ont pas eu le temps de déjeuner ou de savoir comment calculer le prorata d’utilisation de leur portable entre le perso et le pro…c’est triste d’en être réduit à se prendre la tête de peur que le Fisc nous tombe dessus!

A noter qu’il existe aussi les chèques vacances (430e), les titres CESU préfinancé (1830e) pour payer la nounou, la femme de ménage…

Note: par contre la “Loi madeleine” je connaissais pas ;-))

LOL !! La loi Madeleine !!! vive le correcteur orthographique !!! Merci de me l’avoir noté afin que je le corrige 😉

Bon article, bravo

Merci Sébastien !