Définitions entrepreneuriat : Pourquoi vous devriez dévorer cet article

Plongez dans le monde passionnant de l’entrepreneuriat et découvrez les différentes facettes de la vie des affaires avec cet article fondateur reprenant les définitions incontournables de l’entrepreneuriat.

De l’associé à l’actionnaire, en passant par le bénéfice et le droit de vote, chaque élément contribue à la dynamique d’une entreprise. Les critères de l’associé, tels que l’apport financier et l’affectio societatis, sont essentiels pour assurer son rôle actif au sein de la société. Quelle différence avec le créancier me direz-vous ? Vous allez le comprendre bientôt.

Le business plan, outil stratégique, joue un rôle crucial pour convaincre les investisseurs de la viabilité d’un projet. Il nécessite une réflexion approfondie et un travail d’équipe, tout comme le brainstorming, qui favorise la créativité et la résolution de problèmes.

La notion de chiffre d’affaires est primordiale dans le monde des affaires, mais il ne suffit pas à évaluer une entreprise dans sa globalité. Il est important de comprendre sa signification et ses limites. De plus, le compte courant d’associé, en tant que prêt complémentaire, renforce les fonds de l’entreprise et permet une flexibilité financière.

Explorez également les concepts économiques tels que l’offre et la demande, qui influencent les échanges sur le marché, ainsi que les réseaux sociaux et le commerce électronique, qui jouent un rôle croissant dans le paysage des affaires modernes.

Découvrez les différentes formes juridiques d’entreprises, telles que la SARL ou la SASU, et familiarisez-vous avec des termes clés tels que le registre du commerce et des sociétés. Comprenez l’importance de la trésorerie, de la TVA et de la veille concurrentielle dans la gestion efficace d’une entreprise.

Explorez des concepts tels que la zone de chalandise, qui détermine la portée géographique d’un point de vente, et plongez dans l’univers du merchandising, qui vise à optimiser l’expérience client et les ventes.

Dans cet aperçu captivant de l’entrepreneuriat et du monde des affaires, chaque concept est abordé avec enthousiasme, vous aidant à développer votre agilité entrepreneuriale.

En quête d’une définition détaillée et d’une explication poussée ?

Table des matières

Au sens strict, l’associé est membre d’une société de personnes, là où l’actionnaire est membre d’une société de capitaux. Au sens large, donc, tout actionnaire est associé mais tout associé n’est pas actionnaire. Les droits sociaux de l’associé (entendu restrictivement) sont appelés parts sociales, ceux des actionnaires sont les actions.

Critères de la qualification d’associé

Les critères de l’associé ne sont pas clairement définis par la loi. Cependant, le Code civil donne une ébauche de définition. Il énonce ainsi les caractères qui animent l’associé. L’article 1832 du Code indique que celui-ci fait un apport, qu’il est animé de l’affectio societatis, et qu’il a vocation à contribuer aux résultats. Alain Viandier, dans sa thèse sur la notion d’associé (LGDJ, 1978), distinguait quatre critères de l’associé : l’apport, l’affectio societatis, la vocation aux bénéfices et aux pertes et le droit de vote.

L’apport de l’associé

Toute personne qui souhaite devenir associé (lors de la constitution d’une société ou en cas d’augmentation de capital) doit faire un apport. L’apport n’est pas une opération distincte de la souscription au contrat de société. L’apport consiste, pour l’associé, à promettre d’apporter, c’est-à-dire de transférer à la société, un droit (propriété, usufruit, jouissance, nue-propriété) sur un bien (en règle générale). La promesse d’apport intervient lors de la souscription des actions, c’est-à-dire au moment de l’adhésion au contrat de société. La libération de l’apport (son paiement) peut être échelonné dans le temps. La libération de l’apport fait cependant l’objet d’une règlementation impérative afin d’éviter que le capital social ne soit pas une garantie effective pour les créanciers.

L’apport peut porter sur des objets divers : un bien (apport en nature), une somme d’argent (apport en numéraire), une prestation (apport en industrie). La nature de l’apport peut également être variable : lorsque l’on apporte un bien ou une somme d’argent, on peut apporter la pleine-propriété (usus, fructus, abusus), l’usufruit (usus et fructus), la nue-propriété (abusus seul) ou la jouissance (droit personnel (et non plus réel) détenu par la société contre l’associé, d’utiliser la chose dont l’usage est apporté). La nature de l’apport détermine les droits respectifs de l’associé et de la société sur le bien ou la somme objet de l’apport.

A côté de l’apport numéraire (somme d’argent), l’associé peut également prêter de l’argent à la société donnant l’ouverture d’un compte courant d’associé.

La spécificité de l’apport résulte dans la double particularité qu’il confère des droits d’associé dans la société (et non les droits d’un simple créancier) et qu’il fait supporter à l’associé l’aléa inhérent au contrat de société (il ne pourra récupérer l’apport (sauf l’apport en jouissance) que si tous les autres créanciers (privilégiés, chirographaires et subordonnés) ont été remboursés. En un mot, c’est l’apport qui marque la singularité de l’associé dans la société.

L’affectio societatis

L’affectio societatis est une notion doctrinale qui renvoie à la volonté de s’associer, de se mettre en société. C’est ce qui distingue l’associé du simple créancier. La notion comporte plusieurs fonctions : – elle permet la distinction entre le contrat de société et le contrat de prêt ou de travail, – elle est une condition de validité du contrat de société et permet (parfois) de faire annuler le contrat sur le fondement de l’absence de l’affectio societatis, – elle permet la mise en œuvre de la procédure de l’abus du droit de vote (abus de majorité ou de minorité), – elle permet le prononcé de la dissolution de la société lorsque la mésentente des associés est telle qu’il ne soit plus possible de poursuivre l’activité de la société.

La notion a été remise en cause à mainte reprise, notamment parce qu’elle fait l’objet d’une application fluctuante et que le contenu de la notion varie selon l’utilisation que l’on en fait.

La vocation aux bénéfices et aux pertes de l’associé

La vocation aux bénéfices et aux pertes résulte de l’article 1832, alinéas 1 et 3, du Code civil. Ce sont les deux facettes, positive et négative, de la vocation aux résultats (à chaque clôture de l’exercice comptable, le compte de résultat fait apparaître un résultat, positif (bénéfice) ou négatif (perte) que l’on va comptablement traiter. La vocation au bénéfice se matérialise par la distribution de dividendes en cours de vie sociale et d’un éventuel boni de liquidation lors de la liquidation de la société. La vocation au bénéfice trouve donc une application concrète en cours de vie sociale. Lorsque l’exercice fait apparaître des pertes, en revanche, les associés ne sont pas tenus en principe d’y contribuer. Les pertes font simplement l’objet d’un traitement comptable. La vocation aux pertes interviendra, en principe, lors de la liquidation de la société : les associés “contribuent aux pertes” en ne récupérant pas (ou partiellement) leur apport. Dans les sociétés à risque illimité, l’associé sera également obligé à la dette (il devra payer les dettes de la société, au-delà du montant de son apport, sur son patrimoine personnel).

La question du droit de vote des associés

Si l’article 1844 du Code civil dispose que “tout associé a le droit de participer aux décisions collectives”, le législateur autorise l’émission d’actions sans droit de vote (actions de préférence). Il semble cependant que les facultés de suppression du droit de vote soient strictement encadrées par le législateur. Les titulaires de parts sociales, quant à eux, ne peuvent pas être privés du droit de vote.

La distinction Associé / Créancier

Cette distinction est une des summa divisio du droit des sociétés. Théoriquement, on oppose la qualité d’associé à celle de créancier. Contrairement à l’associé, le créancier ne fait pas d’apport. Il se contente de prêter de l’argent. Il ne contribue pas aux pertes. Cela signifie qu’il bénéficie d’une créance de remboursement certaine : il ne connait pas d’aléa juridique. Cela ressort de la nature des contrats en cause : le contrat de société est aléatoire, alors que le contrat de prêt est commutatif. Le créancier n’a pas de droit d’intervention dans les affaires sociales.

Définition et vérité sur l’associé !

La vérité c’est que c’est super galère de trouver un associé qui soit à la fois quelqu’un avec qui on s’entend bien aujourd’hui ( et demain), qu’on ait des compétences complémentaires, la même vision de l’entreprise, l’art et la manière de copiloter …. Moi j’ai essuyé les plâtres ! Je me suis planté complètement 2 fois : justement avec des personnes qu’on me recommandait. Quand je fais juste confiance à mon feeling, ça se passe bien mieux ! Du coup, avec cette expérience, j’ai pu vous préparer une check list intéressante ci dessous :

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Bénéfice Définition

Le bénéfice résulte de la constatation (économique et/ou monétaire) pour une période donnée :

- soit d’une différence positive entre flux d’encaissements et flux de décaissements (ou flux de recettes et flux de dépenses)

- soit, comme dans le cadre comptable (par ex compte de résultat d’une entreprise), d’une différence positive entre :

- d’une part la somme des recettes réelles (produits comptabilisés) et produits calculés (factures à émettre, charges comptabilisées d’avance)

- d’autre part la somme des dépenses réelles (charges comptabilisées) et des coûts calculés (amortissements, provisions, factures à recevoir…)

L’inverse (écart négatif) est appelé déficit, solde négatif, résultat négatif, perte.

2 exemples de bénéfices

Cas 1 :

- Votre entreprise réalise un chiffre d’affaires de 100 000 €.

- Vous avez des charges pour 70 000 €.

- Votre bénéfice est donc de 30 000 €.

Cas 2 :

- Votre entreprise réalise un chiffre d’affaires de 200 000 €.

- Vous avez des charges pour 210 000 €.

- Votre résultat est donc de -10 000 €. En comptabilité on note (10 000€) et on parle de perte.

Différence avec la valeur ajoutée

La distinction entre le bénéfice et la valeur ajoutée réalisés par une entreprise est souvent mal comprise. Le bénéfice est en fait une partie de la valeur ajoutée. La VA doit être redistribuée dans trois domaines :

- Les salariés (paiements des salaires)

- Les apporteurs de capitaux

- Les administrations (impôts sur les bénéfices, taxes, cotisations sociales)

Le reste, la valeur ajoutée non redistribuée, constitue le bénéfice, indispensable aux futurs investissements.

Pour faire simple, la valeur ajoutée va servir à payer les salariés et l’état ( taxes et charges) avant de payer les actionnaires. Reste enfin le bénéfice non redistribué.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Business plan

Un business plan (en anglo-saxon) résume la stratégie d’entreprise, les actions et les moyens qu’un entrepreneur compte mettre en œuvre afin de développer au cours d’une période déterminée les activités nécessaires et suffisantes pour atteindre les objectifs visés.

Concrètement, il s’agit d’un document de plusieurs pages qui décrit l’ensemble du projet d’une entreprise : activité, marché technologie, marketing, ressources envisagées à court et moyen terme. Ce document sert principalement à convaincre les investisseurs de la viabilité d’un projet. Ce document constitue la pièce maîtresse lors des négociations avec les investisseurs potentiels, puisque c’est essentiellement sur la base de celui-ci que ces derniers prendront ou non la décision d’investir.

Voici 10 conseils pour réussir son business plan :

1- Ne sautez pas l’étape 1 : adéquation homme / projet, bilan de compétences personnelles et associés … C’est primordial !

2- Une étude de marché ne se boucle pas en 1 nuit : un projet tout bouclé en moins d’un mois est FORCEMENT un projet bâclé !

3- Une étude de marché ne vise pas à démontrer que votre idée est bonne .. mais à valider que c’est la bonne … ou à identifier une ou des autres pistes ! Soyez professionnel sur l’étude de concurrence !

4- La stratégie commerciale se construit à partir de l’étude de marché, pas le contraire !

5- Les prévisions financières découlent de l’étude de marché et de la stratégie commerciale : tout autre chemin vous mènera inévitablement dans une ornière !

6- Prenez du recul sur chaque affirmation : êtes-vous sûr qu’on ne puisse pas interpréter les choses autrement ?

7- Comprenez bien que tout le temps investi dans ce travail est du temps de gagné pour après !

8- Lorsqu’on travaille son plan d’affaires, le dossier s’épaissit vite ! Présentez une version abrégée à son interlocuteur est une preuve de synthèse et de professionnalisme … Ne rien écrire parce que “ce n’est que pour moi” est une erreur.

9- La nature humaine cherche toujours à faire ce qui lui est facile : vos interprétations seront naturellement biaisés par vos filtres de perception et votre zone de confort : faites-vous critiquez par des proches qui ont de l’expérience et des professionnels avec un avis d’expert création d’entreprise pour bâtir un projet plus solide !

10- N’hésitez pas à faire plusieurs scénario de prévisions financières ! Cela vous donnera matière à réfléchir et rebondir.

J’ai un article ici qui devrait vous intéresser sur le modèle de business plan : allez y faire un tour.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Brainstorming définition

Le brainstorming ou remue-méninges est une technique de résolution créative de problème sous la direction d’un animateur, un remue-méninges étant plus spécifiquement une réunion informelle de collecte d’idées ou, pour les enfants, un casse-tête. Toutefois, en France et au Canada, le terme « remue-méninges » a été retenu comme terme équivalent à l’anglais « brainstorming ». Le terme brainstorming désigne aussi un jeu d’énigmes apparu à la fin des années 2000 sur internet.

La technique du brainstorming a été conçue en 1935 par Alex Osborn, vice-président de l’agence de publicité américaine BBDO. C’était à l’origine une méthode de réunion de groupe soigneusement préparée puis tout aussi soigneusement exploitée pour trouver un nombre important d’idées publicitaires et promotionnelles pour les clients et les clients potentiels de l’agence.

Le principe du brainstorming

L’idée générale de la méthode est la récolte d’idées nombreuses et originales. Deux principes définissent le brainstorming : la suspension du jugement et la recherche la plus étendue possible. Ces deux principes se traduisent par quatre règles : ne pas critiquer, se laisser aller (« freewheeling »), rebondir (« hitchhike ») sur les idées exprimées et chercher à obtenir le plus grand nombre d’idées possibles sans imposer ses idées.

Ainsi, les suggestions absurdes et fantaisistes sont admises durant la phase de production et de stimulation mutuelles. En effet, les participants ayant une certaine réserve peuvent alors être incités à s’exprimer, par la dynamique de la formule et les interventions de l’animateur. C’est pour amener à cet accouchement en toute quiétude que l’absence de critique, la suggestion d’idées sans aucun fondement réaliste, et le rythme, sont des éléments vitaux pour la réussite du processus.

Brainstorming : Méthode pas à pas

-

Préparation, documentation et maturation

- – Constitution de l’équipe de travail, organisation de la réunion : si possible le plus cool possible ! osez le couloir, la réunion debout, etc.

-

Réunion de créativité

- – Débrider sa créativité en exprimant toutes ses idées sans réserve et sans autocensure : si nécessaire l’animateur enclenche en lançant des idées totalement saugrenues

- – Rebondir sur celles des autres et les améliorer car la quantité d’idées est importante sans censure

- – Ne jamais critiquer les idées des autres : cette règle est capitale !

- Note : L’animateur de la réunion est le gardien des règles relationnelles du groupe

-

Exploitation des idées recueillies

- – Reformuler, classer, hiérarchiser les idées sous une forme synthétique comme, par exemple, sous la présentation d’une grille de décision

Mon conseil : Une réunion brainstorming ne devrait pas durer plus de 45 minutes dont 25 minutes pour classer et organiser les idées.

Efficacité du brainstorming

Le remue-méninges traditionnel vise à apporter des solutions à un problème donné grâce à un recoupement d’idées effectué par le groupe de travail. Des recherches empiriques sur l’efficacité de la technique apparaissent dès les années 1950, soit en comparant différentes procédures de travail en groupe, soit en comparant les idées produites par des groupes et par un nombre équivalent de participants travaillant individuellement.

Ces recherches révèlent que le travail en groupe n’apporte aucun bénéfice en ce qui concerne le nombre ou l’originalité des idées générées. En effet, si on soumet un même problème à des sujets qui doivent chercher une solution individuellement (groupe dit « nominal ») et à un groupe composé d’un nombre de membres égal aux sujets individuels, on constate que les sujets qui ont travaillé individuellement apportent (au total) plus de solutions originales et efficaces que le groupe.

Stasser explique qu’il existe une perte de productivité liée au fait que les membres d’un groupe discutent en priorité des informations qu’ils ont en commun au lieu de chercher des solutions originales et qu’ils ont tendance à se censurer par peur du ridicule, des conflits ou de l’exclusion. Le tumulte qui règne pendant les séances de brainstorming crée aussi des interférences et risque de nuire à la production d’idées.

Tel que pratiqué habituellement, le remue-méninge peut aider à resserrer les liens ou à s’amuser et donc à avoir une fonction de renforcement de la cohésion du groupe, c’est-à-dire de team-building selon Bruce Tuckman.

Personnellement j’utilise le brainstorming avec des groupes d’entrepreneurs et cela donne toujours des merveilles ! Chacun peut y trouver son compte et se familiariser avec l’audace créative nécessaire pour entreprendre.

Brainstorming et Variétés de remue-méninges

- Remue-méninges avec Post-it . Les participants inscrivent leurs idées sur des morceaux de papier autocollant et les affichent sur un mur. Il est facile ensuite de compiler et de trier les idées communes. C’est une bonne méthode car les participants ne se censurent pas et bougent dans la pièce ce qui améliorent la réflexion.

- Remue-méninges coopératif avec le client : on aide le client à oser dire n’importe quoi.

- Remue-méninges parallèle ou la négociation raisonnée. Technique pour résoudre en groupe un conflit particulier en recherchant toutes les solutions possibles avant de prendre une décision. Nécessite un animateur formé.

- Brainsketching : forme dessinée du brainstorming

- Remue-méninges à distance

- Un Remue-méninges peut avoir lieu de manière distante par messagerie instantanée, courriels ou Internet, à condition que les règles du jeu de la formule classique soient appliquées à la lettre. La force du brainstorming distant repose alors sur :

- l’abondance des échanges — pour peu qu’ils soient rapides —, qui permet aux ressorts de la synergie d’agir pleinement,

- le rapprochement simultané de personnes géographiquement voire culturellement éloignées.

Les idées reçues sur le brainstorming

Idée reçue n°1 : il faut être créatif pour y arriver !

Pas du tout, il faut juste oser se lâcher… la première fois c’est un peu difficile mais plus on en fait, plus c’est facile !

Idée reçue n°2 : il faut du temps pour sortir quelque chose !

Au contraire, la réunion brainstorming est très courte. 15 à 45 min selon le groupe et le sujet.

Idée reçue n°3 : On ne fait rien des résultats !

Non plus mais pour rendre exploitable ce travail il faut ensuite trier les idées, les regrouper et mener un travail complémentaire qui peut se faire en groupe projet pour plus de dynamisme.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Capital social définition

Le capital social, appelé souvent plus simplement le capital, désigne, en comptabilité, un ensemble de ressources (un « capital ») apporté à une organisation, autrement dit, un groupe social (entreprise, association…). L’expression « capital social » permet donc de donner au capital un sens juridique, comptable et économique (capital d’une société par actions par exemple).

Le capital social est la représentation au passif des engagements de l’entreprise envers les associés ou actionnaires d’une société du fait de leurs apports. Il est la contrepartie des apports en biens ou numéraires réalisés par eux.

C’est une garantie générale du créancier (fournisseur, banquier…) et est donc soumis à un régime juridique strict. Ainsi les réductions du capital social sont soumises à des mesures de publicité pour que les créanciers de la société en soient informés.

Les contre-sens au sujet du capital social

Contre sens n°1 : Le capital social correspond uniquement à une somme d’argent.

Les associés apportent évidemment de l’argent à l’entreprise, il s’agit des apports en numéraire. Mais les apports peuvent aussi être fait en nature ( une voiture, un ordinateur) et en industrie ( là il s’agit de réseau, de carnet d’adresse, etc.)

Contre-sens n2 : Le capital social n’est pas de l’argent bloqué, inutilisable !

L’argent apporté à la société va lui servir à investir et à financer son besoin en fonds de roulement ! Donc c’est de l’argent utilisé ! Le capital social est bloqué quelques jours entre le moment où l’argent est déposé sur le compte de la société à la banque et le jour où on apporte la preuve de l’immatriculation à la banque. C’est tout !

Les apports correspondant au capital social

Apport en numéraire

Il s’agit de tout apport d’argent, hormis le CCA (compte courant d’associé).

Les sommes apportées doivent être déposées sur un compte ouvert au nom de la société en formation et bloquées jusqu’à son immatriculation. En principe, elles sont débloquées sur présentation de l’extrait K-Bis.

Dans certaines sociétés, comme par exemple les SARL, SA, SAS, SNC, il est possible de ne libérer, c’est-à-dire de ne verser effectivement, qu’une partie des apports en numéraire lors de la constitution de la société.

La partie non libérée figure à l’actif du bilan dans un compte intitulé ” capital souscrit, non appelé “. Les modalités de libération des apports en numéraire doivent être précisées dans les statuts.

Apport en industrie

Un associé met à la disposition de la société ses connaissances techniques, son travail ou ses services. De tels apports ne peuvent concourir à la formation du capital social. Ils donnent cependant lieu à l’attribution de parts ouvrant droit au partage des bénéfices et permettant de voter aux assemblées générales.

La part des bénéfices qui revient à l’associé est égale à celle de l’associé qui a fait l’apport le plus faible en espèces ou en nature, sauf clause contraire des statuts.

Ces parts ne sont bien sûr ni cessibles ni transmissibles.

Exemple : une SNC a un capital de 10 000 euros divisé en 100 parts de 100 euros chacune. Elles sont réparties entre l’associé A (52 parts) et l’associé B (à concurrence de 48 parts).

L’associé B a également fait l’apport de ses connaissances techniques ce qui lui donne droit à 20 parts supplémentaires. En conséquence, le nombre total de parts passe à 120.

Au titre de l’exercice 2013, la société réalise un bénéfice de 51 000 euros.

L’associé A aura donc droit à 22 100 euros (51 000 x 52/120) et l’associé B à 28 900 euros (51 000 x 68/120).

Les apports en industrie sont autorisés pour les SARL, les SNC, les SAS, les associés commandités des sociétés en commandite par actions, les sociétés en participation, etc. En revanche, ils sont interdits dans les SA et pour les associés commanditaires des sociétés en commandite par actions.

Apport en nature

Il s’agit de tout apport de biens autres que de l’argent, pouvant être évalués pécuniairement et cédés. Leur variété est pratiquement illimitée (ex. : fonds de commerce, créance, marque, brevet, ordinateur, voiture, etc.).

Précision : pour les apports de biens immatériels (marques, brevets, etc.), il est souvent conseillé de préférer l’apport en jouissance ou de conclure un contrat de licence avec la société plutôt que de faire un apport en nature. Ce choix permet à l’associé de préserver ses droits (notamment en cas de conflit entre associés) en ne transférant pas la propriété de ses biens à la personne morale.

Chaque apport en nature doit être évalué dans les statuts.

Principe : leur valeur ne peut être déterminée par les associés qu’au vu d’un rapport établi par un commissaire aux apports et annexé aux statuts.

Le commissaire aux apports est désigné dans :

– les SARL, par les associés à l’unanimité ou, à défaut, par le tribunal de commerce,– les SA, par le tribunal de commerce.

Exception : les associés de SARL et l’associé d’EURL peuvent toutefois décider à l’unanimité de ne pas recourir à un commissaire aux apports si les 2 conditions suivantes sont remplies :

– aucun apport en nature n’a une valeur supérieure à 30 000 euros,

– et la valeur totale des apports en nature ne dépasse pas la moitié du capital social.

Les associés doivent alors retenir la valeur vénale (valeur de revente) des biens apportés.

Exemple pour bien illustrer le capital social

Prenons une entreprise BIDULE qui a 2 associés. Leur apport est ainsi réparti :

- Associé A : 10000 euros en numéraire

- Associé B : 5000 euros en numéraire et 2000 euros en nature

Le capital social est donc de 17 000 euros au total.

On pourra par exemple définir la valeur de la part social à 100 euros. Dans ce cas,

- Associé A possède 100 parts. Associé B en possède 70.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Chiffre d’affaires définition

Le chiffre d’affaires (ou CA) désigne le total des ventes de biens et de services d’une entreprise sur un exercice comptable.

Les enjeux autour du chiffre d’affaires

À lui seul, le chiffre d’affaires ne permet pas d’évaluer l’entreprise. Son niveau dépend en effet de la nature de son activité. Cependant, c’est un outil de comparaison pratique entre entreprises d’un même secteur d’activité. La variation du chiffre d’affaires d’une entreprise est en revanche un indicateur analytique intéressant. À cette fin, le chiffre d’affaires peut être exprimé en valeur ou en volume, c’est-à-dire à prix constants (en faisant abstraction de la hausse des prix). Dans ce cas, on dira que le chiffre d’affaires est déflaté.

Démarche d’utilisation

- Concrètement, le chiffre d’affaires d’une entreprise sur un exercice donné s’obtient en faisant la somme de l’ensemble des factures et avoirs hors taxes émis au cours de l’exercice. Sur un compte de résultat, il représente donc la plus grande partie des produits liés à l’exploitation.

- C’est la date de livraison du produit, autrement dit de transfert de propriété, qui fait office de date pour établir le chiffre d’affaires et non la date de facturation. Ainsi, faire du chiffre peu de temps avant le 31/12 n’est pas nécessairement synonyme de CA : si les livraisons sont réalisées après le 31/12, le CA réalisé est pour l’année suivante et non l’année en cours.

- Il est exprimé en unités monétaires et compté sur une année. Il se calcule hors taxe, et en particulier hors TVA, et déduction faite des rabais, remises et ristournes accordés.

- Le chiffre d’affaires « consolidé » désigne le chiffre d’affaires de l’ensemble des sociétés d’un groupe (et participants donc d’une seule et même entreprise). Il est constitué de la somme des chiffres d’affaires des filiales du groupe, après élimination des ventes internes entre filiales.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Compte Courant d’Associé définition

Dans de nombreux cas, les associés fondateurs présentent un projet dont le plan de financement demande un investissement initial de leur part plus qu’important. Imaginons que pour votre projet vous avez besoin de 200 000 € pour exemple.

Les associés vont ainsi apporter de l’argent (appelé apport en numéraire) au capital social de l’entreprise : cela constitue les fonds propres de la jeune société et ouvre droit à une réduction d’impôt pour les souscripteurs. Parfois il y a également un apport en compte courant.

Le compte courant d’associé correspond à une somme d’argent que l’associé apporte également à l’entreprise : mais contrairement au capital, cet apport en compte courant pourra être repris car il s’agit d’un prêt librement consenti par l’associé. Par exemple, vous prêtez le 01/01/2016 et vous reprenez votre apport en totalité ou en partie le 16/06/2018 sans aucun formalisme.

A quoi sert le compte courant d’associé ? Voici les 3 grandes fonctions

On peut citer 3 grandes fonctions :

- Pour consolider les apports de l’entreprise : une entreprise a besoin d’avoir de l’argent pour tenir le coup le temps de démarrer.

- Pour financer des éléments que les partenaires bancaires ou institutionnels ne financent pas ou peu. ( par exemple le stock, la communication, le besoin en fonds de roulement…)

- Pour maintenir un certain équilibre au niveau de la répartition du capital social initial. Ainsi pour que les 3 associés possèdent 33% du capital alors que l’associé B ne peut pas apporter 66 666 €, on fixera le capital social à 60000 € : chaque associé apportera 20 k € en capital et le reste en compte courant selon ses possibilités.

Quelles limites au compte courant d’associé ?

Cet apport n’ouvre pas droit à une réduction d’impôt pour les souscripteurs.

Une convention de blocage peut être demandée par vos partenaires bancaires pour se prémunir contre le risque de remboursement du CCA avant les prêts partenaires : la convention de blocage fixe une durée pendant laquelle le CCA ne peut être remboursé.

Comprenez que les banques ne veulent pas que les associés reprennent leur CCA avant que les prêts bancaires aient été remboursé car dans ce cas, l’entreprise pourrait se mettre en difficulté en l’absence de son CCA et donc péricliter avant que les emprunts n’aient été soldés.

En pratique comment cela se passe le Compte Courant d’Associé ?

Le remboursement du Compte Courant d’Associé peut intervenir à tout moment.

Ce prêt peut également donner lieu au versement d’intérêt au préteur ou non. Attention en revanche le taux d’intérêt déductible pour l’entreprise est plafonné pour éviter tout abus…

Le tableau ci-dessous, indique, les taux de référence que pourront utiliser les entreprises pour le plafonnement de la déductibilité des intérêts versés au cours d’exercices de douze mois clos du 30 novembre 2010 au 29 juin 2011 inclus.

Taux maximum des intérêts déductibles

| Taux limite de déduction des intérêts servis aux comptes courants d’associés |

| Exercice clos : | Durée de l’exercice |

| 12 mois | |

| entre le 31 août et le 29 septembre 2015 | 2,30% |

| entre le 31 juillet et le 30 août 2015 | 2,36% |

| entre le 30 juin et le 30 juillet 2015 | 2,42% |

| entre le 31 mai et le 29 juin 2015 | 2,51% |

| entre le 30 avril et le 30 mai 2015 | 2,57% |

| entre le 31 mars et le 29 avril 2015 | 2,62% |

| entre le 28 février et le 30 mars 2015 | 2,72% |

| entre le 31 janvier et le 27 février 2015 | 2,76% |

| entre le 31 décembre 2014 et le 30 janvier 2015 | 2,79% |

Le droit de votre conjoint

Lorsqu’un associé prête de l’argent à la société, qui peut en demander le remboursement ? Quels sont les droits de votre conjoint quand il y a du Compte Courant d’Associé.

Contrairement aux autres biens du couple marié sous le régime de la communauté, où chacun peut agir au nom des deux parties, le compte courant d’associé ne peut être remboursé à l’associé que sur demande expresse de celui-ci :

« Le conjoint d’un associé ne peut pas demander le remboursement du compte courant que ce dernier détient dans la société alors même que les sommes qui y figurent sont des biens communs. »

Cassation civile 1re, 9 février 2011, n° 09-68659

N’hésitez pas à faire un point avec un notaire par rapport à votre situation matrimoniale: un contrat de mariage protégera le couple des conséquences de la faillite de l’entreprise et l’entreprise des conséquences de la séparation du couple.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

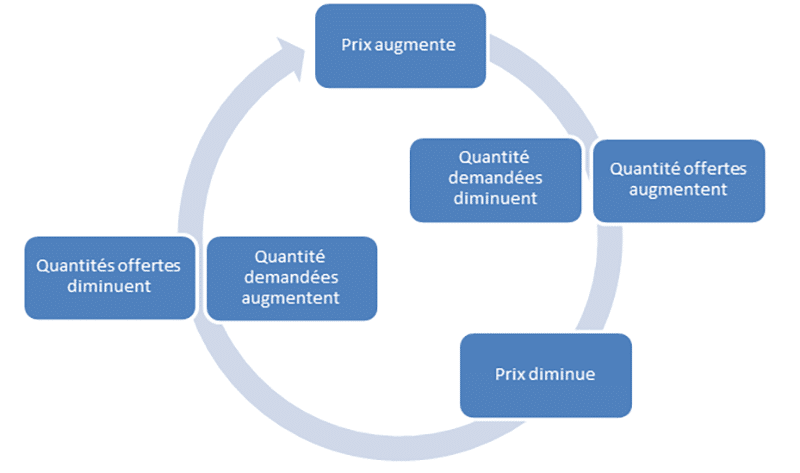

Définition de l’offre et la demande

L’offre et la demande sont respectivement la quantité de biens ou de services que les acteurs sur un marché sont disposés à vendre ou à acheter en fonction des prix.

Exemple :

- L’offre de TV dans un pays correspond au nombre d’unité à vendre tous magasins confondus

- La demande correspond pour ce même pays au nombre de TV que les clients souhaitent acheter.

Un peu d’histoire sur l’offre et la demande

Si la théorie de l’offre et de la demande recouvre pour Roger Guesnerie une intuition ancienne, sa formalisation débute en 1838 lorsqu’Augustin Cournot introduit la courbe de la demande. Plus tard, Alfred Marshall introduit une courbe de l’offre représentant l’offre en fonction des prix). Dans le cadre de la théorie de l’équilibre partiel entre l’offre et la demande, à l’intersection de ces deux courbes se trouvent le prix et la demande d’équilibre.

Intérêt du modèle de l’offre et la demande

L’intérêt du modèle de l’offre et de la demande est qu’il permet hors du formalisme sophistiqué de l’équilibre général d’appréhender de façon intuitive les mécanismes à l’œuvre dans la décision d’allocation des ressources en économie de marché.

L’offre d’un bien est la quantité d’un produit offert à la vente par les vendeurs pour un prix donné. Contrairement à la demande qui est la quantité d’un certain produit demandé par les acheteurs pour un prix donné. Le prix d’un bien est considéré comme une quantité dépendant (entre autres) de l’offre et de la demande.

De ce principe on tire une loi mathématique : la loi de l’offre et la demande. Cette loi est souvent généralisée par une loi des marchés, dénomination utilisée pour désigner la loi qui régit un marché, avec ou sans intervention de l’état.

La loi de l’offre et de la demande

La loi de l’offre et de la demande fait souvent référence à l’équilibre partiel sur un marché. Dans les marchés où l’équilibre partiel s’applique, on constate les effets suivants:

- lorsque le prix monte

- l’offre a tendance à augmenter : les producteurs sont incités à offrir plus de bien, de nouveaux producteurs sont incités à s’installer, les détenteurs de ce bien sont incités à s’en séparer.

- la demande a tendance à baisser : plus les prix sont élevés, moins les acheteurs sont disposés à acheter.

- lorsque le prix baisse

- l’offre a tendance à baisser : Les producteurs sont moins incités à produire.

- la demande a tendance à augmenter : moins les prix sont élevés, plus les acheteurs sont disposés à acheter.

Présenté autrement, étant donné un marché où pour chaque prix on associe l’offre (la quantité que l’ensemble des vendeurs veulent bien vendre), et la demande (la quantité que l’ensemble des acheteurs veulent bien acheter), il existe un point d’intersection qui maximise le nombre d’échanges. Un prix un peu au-dessus laissera des vendeurs voulant bien vendre sans acheteur. Un prix un peu en dessous laissera des acheteurs voulant bien acheter sans vendeur. Dans les deux cas, le nombre d’échanges sera aussi plus petit qu’au point d’intersection. Il y aura de toute façon des acheteurs et des vendeurs qui ne seront pas satisfait, mais ce sera à cause du prix mais pas parce qu’ils n’ont trouvé personne en face.

Une courbe d’offre et de demande correspond à un nombre donné d’offreurs et de demandeurs. Une augmentation (ou une diminution) du nombre d’offreurs ou de demandeurs provoque un déplacement vers la droite ou vers la gauche, et donc une modification de l’équilibre.

Ayant constaté que ce principe pouvait s’appliquer à bon nombre de marchés, les économistes ont longtemps cherché quelles étaient les conditions que devaient remplir un marché pour que le point d’équilibre soit atteint.

Pour aller plus loin :

- Chiffre d’affaires définition pour les nuls et pour les autres !

- 2 astuces pour percer sur un marché concurrentiel

- Politique de prix : ce n’est pas le plus important !

- Le guide de la reconversion professionnelle : étapes, erreurs et conseils clés

- Trouver son idée de business sur mesure avec la formation “Mon Rêve”

- Maîtriser comment fixer son tarif

Sources :

- Roger Guesnerie

- Augustin Cournot

- Alfred Marshall

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

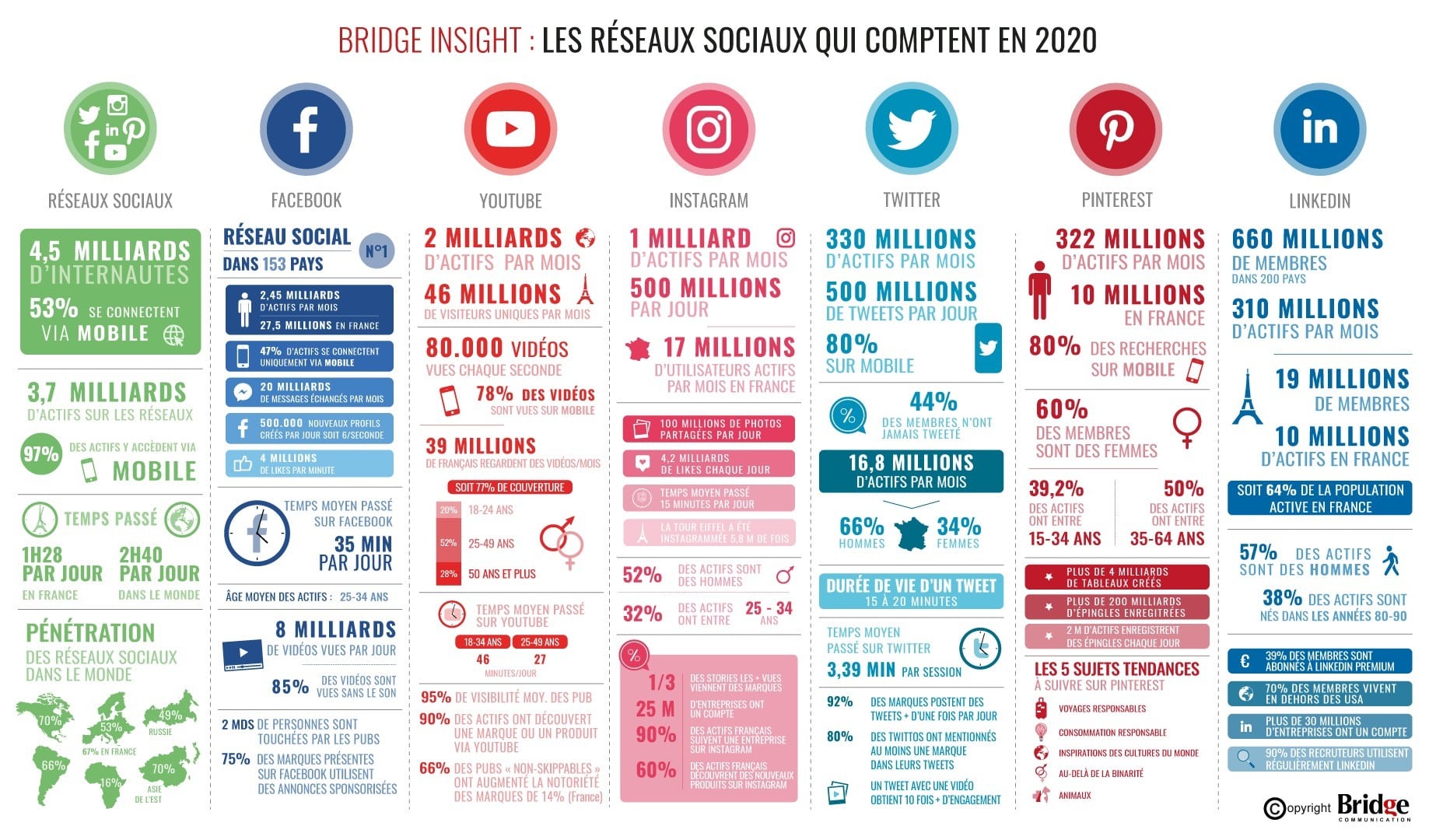

Définition Réseaux Sociaux

Un réseau social est un ensemble d’identités sociales, telles que des individus ou encore des organisations, reliées entre elles par des liens créés lors d’interactions sociales. Il se représente par une structure ou une forme dynamique d’un groupement social. L’analyse des réseaux sociaux, basée sur la théorie des réseaux, l’usage des graphes et l’analyse sociologique représente le domaine étudiant les réseaux sociaux. Des réseaux sociaux peuvent être créés stratégiquement pour agrandir ou rendre plus efficient son propre réseau social (professionnel, amical).

Un réseau social représente une structure sociale dynamique se modélisant par des sommets et des arêtes. Les sommets désignent généralement des gens et/ou des organisations et sont reliées entre elles par des interactions sociales.

Le terme provient de John A. Barnes en 1954. Les réseaux sociaux sur internet ont été découverts aux États-Unis en 1995, mais n’ont été connus par tous les continents qu’en 2004.

L’expression « médias sociaux » recouvre les différentes activités qui intègrent la technologie, l’interaction sociale (entre individus ou groupes d’individus), et la création de contenu. Andreas Kaplan et Michael Haenlein définissent les médias sociaux comme « un groupe d’applications en ligne qui se fondent sur la philosophie et la technologie du net et permettent la création et l’échange du contenu généré par les utilisateurs ».

Les médias sociaux utilisent l’intelligence collective dans un esprit de collaboration en ligne. Par le biais de ces moyens de communication sociale, des individus ou des groupes d’individus qui collaborent créent ensemble du contenu Web, organisent le contenu, l’indexent, le modifient ou font des commentaires, le combinent avec des créations personnelles. Les médias sociaux utilisent beaucoup de techniques, telles que les flux RSS et autres flux de syndication Web, les blogues, les wikis, le partage de photos (Flickr), le vidéo-partage (YouTube), des podcasts, les réseaux sociaux, le bookmarking collaboratif, les mashups, les mondes virtuels, les micro blogues, et plus encore.

Usages des réseaux Sociaux

Certains « réseaux sociaux » sur Internet regroupent des amis de la vie réelle. D’autres aident à se créer un cercle d’amis, à trouver des partenaires commerciaux, un emploi ou autres. Il s’agit de services de réseautage social, comme Facebook, Twitter, Identi.ca, MySpace, Viadeo, Instagram ou LinkedIn.

De plus en plus de réseaux sociaux privatifs se créent sur le net. Ils sont en quelque sorte des clubs « privés » destinés aux seniors, aux célibataires mais également aux familles et à de nombreux publics souvent sélectionnés par centres d’intérêts personnels partant du principe de l’homophilie. Ainsi, certains partis politiques créent leur propre réseau social. Des artistes se lancent aussi dans la création de leur propres réseaux sociaux. Des réseaux sociaux à volonté culturelle émergent également. Les hauts dirigeants ont également leur propre site communautaire. Il existe également des réseaux sociaux spécialisés dans l’économie sociale. Ainsi, ces réseaux se spécialisent et occupent des niches spécifiques.

En 2010, 2 % des DRH français affirment utiliser les réseaux sociaux pour recruter contre 45 % aux États-Unis.

Au-delà de ce nouveau mode de sourcing utile aux missions de recrutement des RH, les réseaux sociaux commencent progressivement à investir les organisations sous la forme de réseaux sociaux d’entreprise. Il s’agit de réseaux virtuels, sécurisés, internes aux entreprises qui permettent de regrouper des collaborateurs (voire des partenaires externes) au sein de communautés créées en fonction de projets, d’expertises, de centres d’intérêt, etc. Ces réseaux reposent sur des plates-formes applicatives offrant diverses fonctionnalités collaboratives intégrées (annuaire, carnet d’adresses, agenda, messagerie, micro‐blogging, partage/archivage de documents, gestion de présence, etc.).

Une infographie réalisée par Bridge COMMUNICATION concernant les réseaux sociaux qui comptent en 2020.

Pour apprendre à vous faire connaitre avec les réseaux sociaux et avoir une stratégie numérique efficace, suivez notre programme Start Me Up.

Des livres qui peuvent vous inspirer sur ce sujet :

- Sociologie des réseaux sociaux ; Pierre Mercklé

- L’effet whuffie : tirer parti de la puissance des réseaux sociaux pour développer son business ; Tara HUNT

- Boostez vos ventes grâce aux réseaux sociaux ; Pascal Brassier

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

E-commerce définition

Le commerce électronique ou vente en ligne, désigne l’échange de biens et de services entre deux entités sur les réseaux informatiques, notamment Internet. En France, les professionnels du secteur sont rassemblés au sein de la fédération du commerce électronique et de la vente à distance (FEVAD).

Le commerce électronique ne se limite pas au seul réseau Internet. Dans le cadre du commerce inter-entreprises, on utilise depuis de nombreuses années des réseaux de type (E.D.I). Des transactions électroniques se réalisent également sur les réseaux téléphoniques mobiles. On parle de m-commerce(mobile commerce). Plus précisément, en France, depuis les années 1980, le minitel a permis le développement de transactions électroniques prémices des services proposés à ce jour sur internet.

Dans un contexte de contraintes environnementales fortes, le développement de la vente à distance tend à transformer les problématiques de logistique.

E-commerce définition et différence entre e-commerce et e-business

Une solution e-commerce permet à un marchand de vendre tout simplement en ligne ses produits, il s’agit donc de VPC sur Internet. Une solution e-commerce ne garantit pas le succès du site en lui-même, car elle n’offre que des fonctionnalités limitées au panier, et assure d’une manière basique la gestion du catalogue en ligne. Elle ne traite pas les problèmes fondamentaux liés aux développements d’une communauté verticale autour du site, la fidélisation de la clientèle, l’instauration de la confiance client/marchand, l’optimisation des ventes, l’analyse du comportement du client, le SAV, etc.

Avec 22% de croissance en 2009, le e-commerce tend vers une convergence de la toile et du mobile.

L’e-business est tout ce qui peut être mis en œuvre en amont pour concrétiser une vente et par la suite assurer la fidélisation client. Le business est composé de « relations d’échanges » d’ordre différent (mailing, actions de fidélisation, promotions, support, service après vente, etc.). Une solution e-business est un ensemble d’applications, d’outils qui permettent d’une part de créer un site de vente en ligne et d’autre part de mettre à disposition du marchand tous les moyens nécessaires pour prospecter, transformer et fidéliser les clients (listes de cadeaux, points de fidélité, cash back, chèques cadeau, coupons de remise, parrainage, affiliation, etc.).

Pour avoir une stratégie numérique efficace, suivez notre programme Start Me Up.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Entreprise individuelle définition

Entreprise détenue par un seul individu (une seule personne physique reconnue juridiquement et fiscalement), responsable sans limite sur ses biens propres des engagements de l’entreprise.

Les synonymes de l’entreprise individuelle

On parle souvent d’indépendant, de free-lance, de solo, d’artisan, de commerçant, de libéral. On dit aussi que la personne est” à son compte”.

La promulgation d’une loi soutenant le travail indépendant apporte une nouvelle position aux entrepreneurs individuels. Au 15 mai 2022, sa dette professionnelle exclut son patrimoine privé pour lequel ses créanciers n’ont aucun moyen légal. La création d’un système de protection unique pour les entrepreneurs individuels est l’une des mesures phares de la loi 2022172 du 14 février 2022. Le principe est de distinguer ses biens personnels de ceux déclarés utiles à ses activités. .. Cette distinction est de plein droit et ne nécessite aucune explication particulière. Cette protection s’ajoute à clause d’insaisissabilité de la résidence principale. Grâce à ce changement, vous pouvez bénéficier à la fois de la simplicité du statut d’entreprise individuelle et de la sécurité de l’entrepreneur individuel à responsabilité limitée (EIRL) En d’autres termes, patrimoine personnel et patrimoine professionnel ne peuvent être confondus. Ainsi, la propriété privée est protégée contre tous les risques financiers liés à sa profession, notamment la confiscation, à moins que l’entrepreneur n’y renonce. Celles-ci entreront en vigueur le 15 mai pour les entrepreneurs individuels nouveaux et existants, mais n’auront aucun effet rétroactif. Seules les réclamations qui se produisent après ce point sont incluses dans le champ d’application du système. Les directives présidentielles doivent clarifier le traitement des réclamations survenues entre le 14 février 2022 et le 14 mai 2022. La société peut transférer intégralement sa propriété professionnelle (biens, droits, obligations et garanties exigées). Cela ne permet pas de transfert partiel. Le bail commercial peut être inclus dans la quotité même si le contrat contient une clause d’interdiction. Cette cession universelle peut se faire par donation, vente ou donation à l’entreprise, supprimant la nécessité d’une liquidation préalable. Pour les dons aux entreprises qui ne sont pas monétaires, l’intervention d’un vérificateur des dons est requise. La retraite ou le décès d’un propriétaire unique entraîne la suspension de la séparation de son patrimoine professionnel et privé. Dès lors, les activités des créanciers professionnels ne se limitent plus à ses biens meubles, à l’exception de sa résidence principale et de ses biens déclarés insaisissables. A noter qu’en cas de liquidation judiciaire, il n’y aura pas de regroupement d’actifs après la fin de l’activité.

Le cas particulier du micro-entrepreneur

En France, l’entreprise individuelle permet d’accéder à certaines options fiscales et sociales très simplifiées (régime « micro-entreprise », régime « auto-entrepreneur »…).

Ces régimes particuliers sont toutefois limités à des niveaux d’activité relativement modestes (petite activité ou activité complémentaire d’une activité salariée). Ainsi le plafond de Chiffre d’Affaires ne peut-il dépasser pour ces régimes simplifiés :

82 200 € pour :

- – les activités de vente de marchandises, d’objets, de fournitures de denrées à emporter ou à consommer sur place,

- – les prestations d’hébergement (hôtels, chambres d’hôtes, meublés de tourisme).

32 900 € pour :

- – les autres prestataires de services relevant des bénéfices industriels et commerciaux (BIC),

- – les professionnels libéraux relevant des bénéfices non commerciaux (BNC).

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Étude de marché définition

Une étude de marché est un travail d’exploration en vue de mesurer, analyser et comprendre le fonctionnement réel d’un marché que l’on vise pour entreprendre. Cela comprend l’étude des comportements, appréciations, besoins et attentes des futurs clients et des actuels fournisseurs présents sur ce marché , ainsi que l’étude des conditions selon lesquelles ceux-ci opèrent pour réaliser les échanges correspondants à leurs intérêts.

- On appelle Offreur les acteurs fournisseurs :ce seront vos concurrents.

- On appelle Demandeur les clients potentiels, autrement dit les prospects.

Les études de marché utilisent des techniques quantitatives telles que le sondage, les panels, et des techniques qualitatives telles que les entretiens individualisés, les réunions de groupes. Mais surtout elles sont toujours précédées de recherches documentaires (compilation et analyse de sources existantes). Cette partie est trop souvent zappée par le futur entrepreneur qui se met à faire des enquêtes alors qu’il aurait pu trouver toutes ses informations sans enquête terrain.

Les informations à recueillir auprès des personnes à interroger peuvent être obtenues par plusieurs méthodes : avec des enquêteurs (face à face à domicile ou en salle, téléphone), de façon auto administrée (questionnaire sur papier ou questionnaire par Internet).

Les enjeux de l’étude de marché

Les études de marché permettent de collecter et d’analyser l’ensemble de données chiffrées (sur les produits, les marques, les catégories, les besoins génériques) qui caractérisent un marché. Ces études permettent aussi d’analyser les facteurs influençant la vente (prescripteur, leaders d’opinion, bouche à oreille producteur, distributeur puis l’environnement institutionnel, technologique, culturel, démographique, économique et social). Enfin ces études analysent l’espace concurrentiel pertinent du positionnement (entre produits substituables et crédibles).

Il est toujours indispensable de mesurer un marché en volume et en valeur, c’est-à-dire par le total des sommes dépensées par les clients pour le produit ou le service considéré (car les évolutions peuvent être différentes). La taille du parc (produits à remplacer) peut aussi être utile. L’étude de marché doit correspondre à des sous-ensembles homogènes (segments) : critère géographique, caractéristique produit, nature de l’achat, producteur ou marque.

L’étude de marché en 5 étapes

Réaliser une étude de marché implique une progression par étapes :

- Identifier une idée de projet

- Formuler le problème d’étude : généralement on se demande si on peut avoir des clients avec ce genre de projet et si l’offre imaginée a des chances de marcher !

- Faire une recherche documentaire de fond sur l’environnement, la concurrence, les fournisseurs, la clientèle potentielle. Je vous explique pas à pas avec un tutoriel.

- Mener une enquête terrain pour obtenir les informations manquantes.

- Tester son offre

Attention au contre-sens !

Trop souvent les entrepreneurs imaginent que seuls les grands instituts de sondage peuvent faire une enquête solide et intéressante… ou qu’il faut forcément demander à une junior entreprise de la faire. Ni l’une ni l’autre de ces idées ne sont exactes. Dans 80% des cas, vous avez bien meilleur compte à la réaliser vous-même : cela vous mets dans le bain, vous rencontrez vos futurs clients, vous aurez un feeling supplémentaire et peut-être des idées qui vont germer !

Pour aller plus loin sur ce sujet :

- Plan étude de marché : tout le nécessaire pour réussir !

- Exemple de questionnaire étude de marché : crash test et conseils

- méthode de recherche sur Internet pour l’étude de marché

- étude de marché : pourquoi, comment, avec qui ?

- Voulez-vous faire partie de ceux qui réussissent leur étude de marché ?

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

EURL définition : L’EURL entreprise unipersonnelle à responsabilité limitée

L’EURL (entreprise unipersonnelle à responsabilité limitée) est une SARL constituée d’un seul associé.

Elle est donc soumise aux mêmes règles qu’une SARL classique, exception faite toutefois des aménagements rendus nécessaires par la présence d’un unique associé.

EURL : un engagement financier

Le montant du capital social et/ou du fonds en compte courant d’associé est librement fixé par l’associé en fonction de la taille de l’activité et des besoins en capitaux de la société.

Attention ! Si le montant du capital social n’est pas cohérent avec les exigences économiques du projet, la responsabilité personnelle du gérant pourra être engagée.

Les apports peuvent être réalisés en numéraire ou en nature.

Les apports en numéraire doivent être libérés, d’au moins un cinquième de leur montant au moment de la constitution de la société. Le solde doit impérativement être versé dans les cinq ans.

Les responsabilités liées au statut EURL

La responsabilité de l’associé unique est limitée aux apports.

Toutefois, en cas de faute de gestion, sa responsabilité peut être étendue à ses biens personnels.

Ex. : dépenses trop importantes alors que la société est déficitaire, négligences dans le paiement de primes d’assurances, fraudes fiscales, etc.

D’autre part, il est fréquent que les banquiers demandent la caution personnelle de l’associé et parfois même celle de son conjoint. Dans ces cas, le patrimoine personnel peut être engagé.

Comment fonctionne l’EURL ?

La rédaction de statuts est obligatoire

Plusieurs mesures visent à simplifier les règles de fonctionnement de l’EURL gérée par l’associé unique.

Lors de la création d’une EURL dirigée par l’associé unique, un modèle de statuts-types est remis gratuitement par le centre de formalités des entreprises ou par le greffe du tribunal de commerce qui reçoit la demande d’immatriculation de la société. Ce modèle s’applique d’office, sauf à déposer des statuts différents lors de la demande d’immatriculation de l’EURL.

Le gérant associé unique-personne physique est dispensé :

– d’établir un rapport de gestion chaque année lorsque l’activité ne dépasse pas à la clôture d’un exercice social, deux des trois seuils suivants : 1 million d’euros pour le total du bilan, 2 millions d’euros pour le chiffre d’affaires hors taxes, 20 personnes pour le nombre moyen de salariés permanents employés au cours de l’exercice,

– de déposer au greffe du tribunal de commerce le rapport de gestion dans le cas où il serait tenu de l’établir. Il devra cependant le tenir à disposition de toute personne qui en fait la demande,

– de réunir une assemblée générale pour procéder à l’approbation des comptes. Cette formalité est réputée accomplie par le dépôt des comptes annuels et de l’inventaire au greffe du tribunal de commerce,

– de mentionner, sur le registre de la société, le récépissé délivré par le greffe lors du dépôt des comptes annuels.

La société est dirigée par un gérant

Le gérant doit être une personne physique.

Ce peut être soit l’associé unique, soit un tiers.

En l’absence de limitations statutaires, le gérant a tous pouvoirs pour agir au nom et pour le compte de la société.

Sa nomination et ses pouvoirs sont fixés soit dans les statuts, soit par acte séparé.

Un associé unique

L’associé unique exerce personnellement les pouvoirs dévolus aux associés dans les SARL pluripersonnelles. L’associé peut être une personne physique ou une personne morale.

Il se prononce sous la forme de décisions unilatérales sur tout ce qui relève de la compétence des associés.

Ces décisions sont consignées dans un registre spécial tenu au siège social de la société.

Régime fiscal de l’EURL

L’associé unique est une personne physique

Principe : les bénéfices sociaux sont constatés au niveau de la société, mais entrent dans la déclaration d’ensemble des revenus de l’associé, dans la catégorie des bénéfices industriels et commerciaux (BIC) pour une activité commerciale ou artisanale ou des bénéfices non commerciaux (BNC) pour une activité libérale.

Une option est possible pour l’impôt sur les sociétés (IS). Elle peut être exercée dès la création de la société. Cette option est irrévocable.

L’associé unique est une personne morale (ex. : SA, SARL, SNC, etc. sauf EURL)

Dans ce cas, la société est obligatoirement soumise à l’impôt sur les sociétés.

Régime social du gérant EURL

L’associé unique exerce la fonction de gérant

Dans ce cas, il relève du régime des travailleurs non-salariés.

Il ne peut jamais être titulaire d’un contrat de travail.

La fonction de gérant est exercée par un tiers

S’il est rémunéré au titre de son mandat social, le gérant relève alors du régime des “assimilés-salariés”, c’est-à-dire qu’il bénéficie du régime de sécurité sociale et de retraite des salariés, mais pas du régime d’assurance chômage.

Il peut cumuler ses fonctions de gérant avec un contrat de travail pour des fonctions techniques distinctes, à condition qu’il soit possible d’établir un lien de subordination entre lui et l’associé unique. Il est alors soumis à tous égards au statut des salariés.

Précisions :

– Si les fonctions de gérant sont exercées par le conjoint de l’associé unique, celui-ci est considéré comme un gérant majoritaire et relève alors du régime social des non-salariés.

– Si le gérant est un tiers, l’associé unique est affilié au régime des travailleurs non-salariés s’il exerce une activité professionnelle, rémunérée ou non, au sein de l’entreprise.

Et la transmission ?

- Cession de parts sociales.

- Droits d’enregistrement (à la charge de l’acquéreur).

- Plus-values professionnelles (à la charge du vendeur).

Les principaux avantages

- Responsabilité limitée aux apports (sauf fautes de gestion, engagements de caution à titre personnel).

- Possibilité d’opter pour l’IS et de réduire ainsi l’assiette de calcul des cotisations sociales.

- Facilité de cession et de transmission du patrimoine de l’entrepreneur.

- Facilité de transformation en SARL.

- Simplicité de fonctionnement notamment lorsque le dirigeant est l’associé unique.

Les principaux inconvénients

- Frais et formalisme de constitution.

- Formalisme de fonctionnement qui tend à s’atténuer cependant.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Fonds de roulement définition

Le fonds de roulement est une notion d’équité du bilan fonctionnel d’une entreprise. Il existe deux niveaux de fonds de roulement : le Fonds de Roulement Net Global (FRNG) et le Fonds de Roulement Financier.

Lorsque rien n’est précisé, la notion de « Fonds de Roulement » (FR) renvoie au fonds de roulement net global.

Comme pour le « fonds de commerce », le « fonds de roulement » s’écrit « fonds » avec un « s » et non pas « fond de roulement ».

Le fonds de roulement net global

Définition et calcul du fonds de roulement

Le Fonds de roulement est défini comme l’excédent de capitaux stables, par rapport aux emplois durables, utilisé pour financer une partie des actifs circulants : FRNG = Ressources stables et durables – Emplois durables.

Ainsi, le FR correspond à :

- la partie des ressources stables qui ne finance pas les emplois durables.

- la partie des actifs circulants financée par les ressources stables.

Il se calcule de 2 manières :

- pour une analyse des perspectives à long terme, par le haut du bilan : FRNG = Capitaux permanents – Actifs immobilisés ;

- pour une analyse des perspectives à court terme, par le bas du bilan : FRNG = Actifs circulants – Dettes à court terme.

Utilisations du Fonds de roulement

Le fonds de roulement représente une ressource durable, mise à la disposition de l’entreprise par ses actionnaires ou créée via l’argent dégagé de son exploitation, et destinée à financer les investissements et les emplois nets du cycle d’exploitation.

Le fonds de roulement sert à financer la partie stable du besoin en fonds de roulement (BFR), qui, en résumé, représente les éléments indispensables pour démarrer et maintenir le cycle d’exploitation de l’entreprise (l’achat des matières premières, la paye des salariés, etc. s’effectuent souvent avant le règlement des produits fabriqués par l’entreprise : les dépenses générées par l’activité de l’entreprise précèdent donc les recettes issues des ventes, et c’est parce que les décaissements précèdent les encaissements qu’il existe un besoin de financement).

On peut interpréter la situation d’une société en étudiant son niveau en fonds de roulement :

- un FR supérieur à 0 montre que les emplois durables sont intégralement financés par des ressources stables ; la société est dans une bonne situation ;

- un FR inférieur à 0 de façon ponctuelle indique un déséquilibre des financements ;

- un FR inférieur à 0 de façon chronique signale un risque d’insolvabilité ;

- si le FR finance l’intégralité du BFR (FR > BFR), alors l’entreprise dégage une trésorerie nette (TN) positive ; à l’inverse, si le BFR est supérieur au FR, l’entreprise utilise des ressources « à court terme »3 pour financer une partie du BFR.

Fonds de roulement, besoin en fonds de roulement, et trésorerie nette sont liés par la relation : FR = BFR + TN.

Le fonds de roulement financier

Le fonds de roulement financier est la différence entre les actifs dont l’échéance se situe à moins d’un an (court terme) et les dettes dont l’échéance se situe à moins d’un an (court terme).

Il est utilisé lors de l’évaluation de la liquidité et de la solvabilité d’une entreprise.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Franchise définition

La franchise est un accord commercial et juridique par lequel une entreprise appelée le franchiseur s’engage à fournir à une seconde entreprise, dite franchisée 3 éléments indissociables :

- une marque,

- un savoir-faire

- et une assistance permanente

en contre partie d’une rémunération.

Le terme “Franchise” ne s’applique que si les 3 conditions précédentes sont réunies. Il existe d’autres formes de coopération entre entreprises développées en réseau : licence, commission, affiliation, master-franchise, partenariat, etc..

Fonctionnement de la franchise

La franchise est un mode de collaboration entre une entreprise propriétaire d’une marque ou d’une enseigne (le franchiseur) et un ou plusieurs commerçants indépendants (les franchisés). Le caractère normé de la franchise permet aux franchisés de démarrer une activité clé en mains, avec une prise de risque limité, le franchiseur ayant déjà rôdé son offre commerciale ailleurs.

Le franchisé bénéficie, dés son démarrage, d’un ensemble d’éléments qu’il n’aura pas à créer :

- liste des produits,

- publicité,

- aménagement,

- fournisseurs,

- clients,

- techniques de vente,

- etc.

Le franchiseur s’engage à fournir un savoir-faire “secret, substantiel et identifié” et une assistance continue à ses franchisés.

En échange, il perçoit dans la plupart des cas, un droit d’entrée et des redevances calculées sur le chiffre d’affaires.

Etat des lieux en France

En 2010, la France comptait 1 477 réseaux soit 58 351 franchisés, qui représentent 48 milliards d’euros de chiffre d’affaires.

Aspect juridique autour de la franchise

Le franchisé est un commerçant juridiquement et financièrement indépendant de son franchiseur. Aucun contrat de franchise ne peut limiter de quelque façon que ce soit cette liberté. Le franchisé gère donc son entreprise en toute liberté dans la limite du cadre fixé par l’utilisation de la marque ou de l’enseigne.

Le franchisé peut être propriétaire de son affaire sous diverses formes juridiques, notamment sous la forme d’une société. Il est responsable de la marche de son entreprise.

Par exemple, un franchisé peut, dans les limites de son contrat de franchise, gérer son personnel, choisir ses fournisseurs, fixer ses prix, organiser son entreprise, etc. comme il l’entend. Comme les termes des contrats de franchise peuvent être très ou très peu contraignants, le franchisé peut avoir peu ou beaucoup de latitude dans la gestion de son entreprise. Cette gestion doit cependant se faire dans la respect du concept. Toute la finesse est là.

La franchise est donc un type de contrat très paradoxal qui fixe un cadre très précis, cadre duquel le franchisé ne peut s’écarter mais qui respecte l’indépendance juridique et financière du franchisé.

Profil type du candidat

La plupart des personnes qui veulent se lancer en franchise sont des personnes de plus de 40 ans, avec un capital supérieur à 20 000 €, souhaitant limiter leur prise de risque et n’ayant pas une idée précise de leur projet. C’est une solution fort intéressante pour ces personnes puisque leur démarche est encadrée et facilitée. Toutefois beaucoup de personnes se sentiront peu à l’aise dans ce cadre, qui semble parfois bien plus rigide que la loi ne l’impose. Mieux vaut sans doute se donner les moyens de réussir son projet en maitrisant tous les aspects commerciaux, gestion, juridique, etc. C’est ce que le programme de formation création d’entreprise Enteprendre Sans Risque propose. A contrario, la recherche d’une idée de business avant de se lancer dans les rencontres de franchise permet d’être plus sûr de ces orientations.

Les démarches

Si vous êtes intéressé par une franchise, commencez par vous rendre dans des franchisés pour sentir le concept de plus près. Rendez-vous ensuite dans une réunion d’information. Après entretien personnel, vous obtiendrez le DIP (document d’information pré-contractuel) que vous pourrez éplucher d’autant plus sérieusement que vous aurez suivi le programme de formation création d’entreprise Enteprendre Sans Risque.

Des livres qui peuvent vous inspirer sur ce sujet :

- Théorie et pratique du droit de la franchise ; François-Luc Simon

- Le conseiller juridique pour tous ; la franchise guide juridique et pratique ; Laurent GIMALAC, Stéphane GRAC

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Gérant définition

Le dirigeant d’une entreprise à responsabilité limitée comme les SARL ou les EARL est un gérant. De même pour toutes les formes de société soumise à l’impôt sur les sociétés. Le nombre de gérants est librement fixé par les statuts.

A contrario pour une entreprise individuelle ou une société soumise à l’IRPP, on parle d’exploitant.

Qui peut y prétendre ?

- Une personne physique associée ou non sauf mention contraire dans les statuts ; mais il n’a pas la qualité de commerçant. Il n’y a pas de limite d’âge sauf mention dans les statuts.

- Un mineur émancipé, un étranger titulaire de la carte de commerçant étranger (non nécessaire pour une personne d’un pays membre de la CEE) peuvent être gérants.

- Il n’existe pas d’interdiction, de déchéance, d’incompatibilité particulières sauf pour les activités réglementées ou dispositions dans les statuts.

- Il a la possibilité d’être rééligible.

- Il peut cumuler sa fonction avec un emploi salarié. Cela nécessite l’existence d’un lien de subordination (ce qui ne peut être s’il est majoritaire) et d’un travail effectif (différent de la gérance). Ce cumul est cependant interdit à un gérant majoritaire mais autorisé à un gérant minoritaire associé et à un gérant non associé. Au titre de son contrat de travail, il est soumis à tous égards au statut des salariés (délai-congé, indemnité de licenciement). En cas de révocation des fonctions de gérants, il conserve le bénéfice du contrat de travail.

La rémunération du gérant

Elle est fixée par les statuts ou par l’assemblée des associés. Je recommande de la fixer plutôt par assemblée plutôt que par les statuts : à défaut vous devez modifier vos statuts à chaque changement de rémunération ce qui vous occasionne des frais bien u-inutiles.

La rémunération peut être fixe et/ou proportionnelle en fonction du Chiffre d’Affaires ou du Résultat. Je préfère généralement l’indexer sur le résultat afin de limiter les envies de vendre à prix cassés, détériorant la marge.

Lorsque la rémunération est fixée ou modifiée par décision des associés lors d’une assemblée générale ordinaire, le gérant peut prendre part au vote depuis la jurisprudence de cassation de 2010. [Cass. com. 4 mai 2010 n°09-13.205 (n°499 FS-PBRI)]. En effet la rémunération du gérant n’est pas une convention réglementée selon la Jurisprudence.

Nb : une convention réglementée est un contrat conclu entre la société A et une autre société B dans laquelle le gérant ou des associés A sont également présents dans B. Dans ce cas de figure, une approbation a posteriori par les associés de A et B doit être faite lors de leur assemblée générale annuelle respective.

Les pouvoirs du gérant

Dans les rapports entre associés, les pouvoirs des gérants sont déterminés par les statuts. À défaut de clause statutaire, selon l’article L221-4 du code de commerce, chaque gérant peut faire tous les actes de gestion conformes à l’intérêt social. Par actes de gestion, on entend les actes d’administration et les actes de disposition (vente, emprunts). La notion d’intérêt social est interprétée à la lumière de l’article 1832 du Code civil c’est-à-dire la recherche du meilleur profit.

En cas de pluralité de gérants, chacun peut agir séparément sauf le droit pour les autres de s’opposer à toute opération non encore conclue.

Dans les rapports avec les tiers, chacun des gérants est investi des pouvoirs les plus étendus pour agir en toute circonstance au nom de la société, la société est engagée même pour les actes :

- qui ne rentrent pas dans l’objet social, sauf si elle prouve que le tiers savait que le gérant dépassait l’objet social

- qui excèdent les clauses statutaires limitant les pouvoirs des gérants : ces clauses sont inopposables aux tiers

En cas de pluralité de gérants, chacun peut agir séparément. L’opposition formée par un gérant aux actes d’un autre gérant est sans effet à l’égard des tiers à moins qu’il soit établi qu’ils en ont eu connaissance.

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Kbis Définition ( ou K-bis)

Le K-bis est un document officiel attestant de l’existence juridique d’une entreprise commerciale en France, consistant en un extrait du registre du commerce et des sociétés (tenu par le greffe du tribunal de commerce), et qui est la « carte d’identité » de l’entreprise.

Kbis et caractéristiques de l’entreprise

L’extrait K-bis énonce les caractéristiques de l’entreprise :

- greffe d’immatriculation,

- numéro d’identification (numéro SIREN),

- raison sociale,

- sigle,

- enseigne,

- forme juridique (SARL, SA, GIE, SCI…),

- devise et montant du capital social,

- adresse du siège,

- durée de la société, ( par défaut 99 ans)

- date de constitution,

- code NAF, ( ou APE si vous préférez, le code qui indique le secteur d’activité)

- activité détaillée (texte),

- adresse du principal établissement.

Caractéristiques administratives de l’entreprise

Il énonce également les caractéristiques relatives à l’administration de l’entreprise, c’est à dire son gérant :

- fonction,

- nom,

- prénom,

- date de naissance,

- commune de naissance,

- nationalité

- adresse

Pour aller plus loin là-dessus, vous avez besoin de maîtriser ces autres définitions :

Revenir au sommaire en cliquant ici

Poster un commentaire, une question, une réaction en cliquant ici

Merchandising définition : est-ce que ça vous concerne ?

Quand on parle de merchandising à priori, c’est qu’on a un commerce où des clients se promènent pour … acheter ! Le merchandising va aider à améliorer l’expérience client ( il prend plus de plaisir à flâner dans vos rayons) et à augmenter votre chiffre d’affaires ( plus de plaisir, plus d’envie d’acheter et plus de ventes !).

Les contre-sens courants à ce sujet

Trop souvent les gens imaginent que le merchandising concerne juste les vitrines des grandes chaines de magasin… quand certains ne déclarent pas que c’est du vent ! Mais pourtant les faits sont là : ceux qui se servent des théories du merchandising ont un commerce qui fonctionne .. quand les autres sont en train de déposer le bilan !

La vérité sur le merchandising

Le merchandising (Le terme anglais merchandising, est le plus utilisé par les professionnels du marketing en France, parfois « francisé » en « marchandisage » ou « marchandising ») s’est développé consécutivement à l’essor de la vente en libre-service, c’est-à-dire cette forme de commerce où aucun employé – sauf exception dans certains rayons, ou chez certains distributeurs spécialisés – n’est affecté à la vente des produits. D’où la nécessité pour chaque produit d’être exposé et de se « vendre lui-même, sans l’assistance d’aucun vendeur » (on appelle ces produits des vendeurs muets).

Selon l’Institut Français du Merchandising (IFM), le merchandising est un ensemble d’études et de techniques d’applications, mises en œuvre séparément ou conjointement par les distributeurs et les producteurs, en vue d’accroître la rentabilité du point de vente et l’écoulement des produits, par une adaptation permanente de l’assortiment aux besoins du marché et par la présentation appropriée des marchandises.

Selon J. Dioux : Le merchandising est la partie du marketing englobant les techniques marchandes permettant de présenter à l’acquéreur éventuel, dans les meilleures conditions matérielles et psychologiques, le produit ou le service à vendre.

Selon Brassart et Panazol, le merchandising recouvre concrètement trois aspects essentiels :

- l’assortiment : où il s’agit de déterminer et de gérer l’offre produits faite par le point de vente.

- le merchandising de base : où il s’agit d’agencer et d’aménager globalement l’espace commercial d’une surface de vente (allées de circulation, emplacement des rayons, etc…) Par exemple, il y a des zones chaudes et des zones froides dans le commerce : des zones où tout le monde passe forcément et d’autres moins accessibles. Le but est bien sûr d’avoir un minimum de zones froides comme le réussit Ikéa avec son circuit de vente.

- le merchandising des linéaires : où il s’agit d’implanter et de disposer les produits dans les meubles de vente.

Les enjeux du merchandising

Le merchandising doit concilier et harmoniser des intérêts souvent divergents :

- Intérêt du Consommateur : il vient dans le magasin pour trouver des réponses à ses attentes :

- choix d’un assortiment pertinent

- disponibilité effective des produits ( absence de ruptures )

- climat propice aux achats : clarté, attractivité de la présentation des produits, information suffisante, etc…

- Intérêt du Fournisseur : il entend présenter son offre et écouler ses produits :

- occupation de l’espace linéaire conforme à sa part de marché

- respect de son image, de la spécificité présentée par sa gamme de produits

- Intérêt du Distributeur : il entend être considéré comme un intermédiaire reconnu et rémunéré pour son service

- sachant présenter l’offre produits telle qu’attendue par la majorité de la clientèle acquise et potentielle.

- sachant également tenir compte de certaines spécificités de la clientèle située dans la zone de chalandise du magasin.

Le contexte du merchandising

Le merchandising n’est pas une “science exacte”. C’est davantage un « état d’esprit », forgé par l’expérience, qui se nourrit des bonnes pratiques rencontrées sur le terrain.

- il concilie esprit marketing et savoir faire commercial

- il doit être – idéalement – le résultat d’un partenariat entre le distributeur et le fabricant mais pour une petite entreprise vous allez plutôt vous débrouiller tout seul

- les maîtres-mots du “merchandiseur” sont : pragmatisme, attention, rigueur, imagination et création.

Le merchandising nécessite :

- Des compétences techniques

- Bases généralistes des différents métiers techniques (menuisier, architecte, décorateur, photographe, designer, informatique…),

- Connaissances décoratives mobilisées dans le cadre d’un projet de réalisation d’une boutique, vitrine ou magasin.

- Expertise sur les principes de marketing et de vente en général et de merchandising en particulier ( ça c’est l’objet de mon programme de formation création entreprise Entreprendre Sans Risque)

- Des qualités personnelles

- Résistance physique exigée par le travail en magasin,

- Être largement autonome, faire preuve de curiosité et de créativité,

- Solides capacités relationnelles pour travailler en équipe, intervenir au sein du groupe sur la planification et la gestion de projet, pour convaincre et imposer en douceur les projets aux équipes commerciales,

- Capacité à travailler dans l’urgence, Sens impératif du délai.

2 exemples de merchandising

Voilà des associations plus ou moins pertinentes qui améliore le service aux clients et augmentent les ventes ! Ci-dessus des boissons associées aux encas pour se préparer un petit goûter junk food 🙂 et ci-dessous l’ouvre-bouteille dans le rayon des canettes… ah ah !!! vous alliez vous faire avoir ! non l’association ci-dessous est un gros contre sens ! Vous avez besoin d’un ouvre bouteille pour décapsuler une canette vous ???

Des livres qui peuvent vous inspirer sur ce sujet :