Être gérant non salarié est-il intéressant ou trop risqué ?

Retrouvez les clés pour bien choisir votre système de protection et optimiser votre rémunération pour un gérant non salarié. Mais avant comparons les statuts pour bien comprendre.

Les clés pour choisir le bon statut social quand on est dirigeant (vidéo)

Le cas de figure du gérant non-salarié

On est automatiquement gérant non salarié, quand on est dirigeant et actionnaire majoritaire d’une SARL. Ce statut présente des avantages (cotisations sociales moindres qu’en tant que salarié). Il présente aussi des risques si on n’est pas suffisamment informé des caractéristiques de ce statut.

Je vais vous résumer ici l’essentiel de ce qu’il faut à tout prix savoir :

- quant aux risques personnels encourus,

- mais aussi quant à la façon de se rémunérer et de faire payer ses charges à la société,

- et même ce qu’il faut savoir quand vous ne vous rémunérez pas encore (on parlera plus tard de l’optimisation fiscale)

Existe-t-il des solutions pour protéger le gérant non salarié ?

La responsabilité personnelle du dirigeant gérant non salarié

Selon le code du commerce les dirigeants sont responsables envers les sociétés ou les tiers. La jurisprudence ne fait qu’élargir actuellement la responsabilité des mandataires sociaux. N’importe qui peut intenter une action en responsabilité contre les dirigeants suite à un préjudice qu’elle aurait subi (fournisseurs, créanciers, concurrents, clients, employés, actionnaires …).

La forme juridique de l’entreprise ne constitue pas forcément un gage de sécurité et ne peut se substituer à la responsabilité des dirigeants. Un dirigeant peut être mis en cause pour :

- Dépassement de la durée de travail

- Défaut de consultation des organes de gestion ou représentatifs

- Non-respect des mesures d’hygiène de sécurité et de prudence

- faute de gestion

- violation de statuts

- infractions aux dispositions légales et réglementaires.

Deux fausses solutions

La Responsabilité Civile Professionnelle et/ou la Responsabilité Civile Personnelle et Familiale peuvent-elles couvrir la responsabilité personnelle du dirigeant gérant non salarié ?

Non. Ni la RC Professionnelle, ni la RC Personnelle et Familiale ne couvrent la responsabilité personnelle du dirigeant. Votre patrimoine personnel et familial peut être directement mis en danger en cas de litige si votre responsabilité personnelle de dirigeant est reconnue.

L’assurance responsabilité civile des mandataires sociaux (RCMS)

Elle permet de couvrir les fautes de gestion, les violations de statuts et le non-respect des dispositions légales et réglementaires. L’ensemble des dirigeants peut y adhérer (dirigeants, mandataires sociaux, collaborateurs, fondateurs, conjoints, conjoints collaborateurs …). Le montant de la prime dépend généralement du Chiffre d’Affaire de l’entreprise et du montant garanti. A titre d’exemple, il faut généralement prévoir une prime annuelle de 500€ pour un CA de 300K€ et un montant garanti jusqu’à 100K€. Les principaux assureurs mettent en place également des plateformes d’assistance pour répondre à l’ensemble des questions juridiques auxquelles l’entreprise et le dirigeant peuvent être confrontés.

Pour résumer :

La Responsabilité Civile des Mandations Sociaux permet de protéger le dirigeant, son patrimoine privé et indirectement son entreprise. Elle est prise en charge par l’entreprise pour l’ensemble des dirigeants et collaborateurs de l’entreprise. Elle est donc déductible fiscalement. Le montant de la cotisation dépend généralement du CA de l’entreprise et du montant couvert. Elle complète idéalement la responsabilité civile d’exploitation de l’entreprise et la responsabilité personnelle et familiale.

Ce que vous devez savoir sur la rémunération du gérant non salarié

Les gérants de SARL (ou EURL) sont assujettis soit au régime social des indépendants (ex RSI) s’ils sont majoritaires (ils détiennent plus de 50 % des parts), soit au régime des salariés s’ils sont minoritaires.

Lorsque le gérant dépend du RSI, c’est généralement la société qui paie les cotisations.

Mais cela n’est pas automatique. Car il s’agit de charges sociales personnelles. Les gérants reçoivent d’ailleurs souvent leurs bordereaux d’appel de cotisations à leur domicile.

Pour que la société les prenne en charge, il convient que l’assemblée générale annuelle des associés le prévoit.

A défaut ces cotisations restent à la charge du gérant.

Toutefois la Cour d’Appel de Paris vient de juger que, même en l’absence d’approbation par l’assemblée générale annuelle, dans la mesure où la société assurait depuis plusieurs années le versement des cotisations et que celles-ci figuraient dans ses comptes, elles devenaient une charge de la société.

Que se passe-t-il en cas de cessation ou faillite de la société ?

En cas de défaillance de la société (dépôt de bilan…), le gérant reste personnellement responsable de ses charges de RSI.

Par ailleurs, vis à vis de la taxation à la CSG, ces cotisations versées par la société pour son dirigeant sont assimilées à un salaire !

La société peut-elle réclamer le remboursement des cotisations déjà payées ?

Une SARL ne peut pas réclamer au gérant le remboursement des cotisations personnelles au régime social qu’elle a payées, si elle a toujours accepté de les prendre en charge, peu important que le paiement n’ait pas été approuvé par les associés.

Les cotisations personnelles au régime social des indépendants (RSI) des deux gérants associés majoritaires d’une SARL avaient été payées par la société. Après la démission de l’un des gérants, la société lui avait demandé le remboursement des cotisations payées pour son compte en faisant valoir que la prise en charge de ses cotisations personnelles n’avait pas fait l’objet d’une décision collective des associés.

Argument rejeté par la cour d’appel de Paris qui a déduit la commune intention des parties de faire prendre en charge les cotisations RSI par la société, d’une part, du fait que ces cotisations figuraient dans les comptes de la société qui avaient été approuvés par les associés sans aucune observation et, d’autre part, du courrier adressé par la SARL au RSI dans lequel elle indiquait que les cotisations n’étaient plus dues pour le gérant démissionnaire laissant ainsi entendre qu’il en était autrement lorsqu’il était gérant. Par ailleurs, après le départ du cogérant, les charges sociales de la gérance figuraient parmi les charges d’exploitation de la société, ce qui confortait la pratique antérieure.

Quand le gérant non salarié laisse sa rémunération en trésorerie à la société

Selon une décision de la Cour de Cassation du 31 janvier 2012 (n° 10-26.329 (n° 122 F-D), Nari c/ Sté Albazur), le défaut d’exécution constant par le gérant de la clause statutaire lui attribuant une rémunération emporte renonciation implicite de sa part à en bénéficier.

Les statuts d’une société civile (mais la solution serait identique pour une SARL, une société par actions simplifiée, une société en nom collectif ou une société en commandite) prévoyaient d’attribuer chaque année aux gérants associés une partie des bénéfices de la société à titre de rémunération.

Après leur révocation, les gérants, qui ne s’étaient jamais attribués cette rémunération pendant la durée de leur mandat (30 ans), avaient demandé qu’elle leur soit versée en totalité.

Cette demande a été rejetée : pendant 30 ans, les gérants avaient présenté à chaque assemblée générale annuelle successive et approuvé eux-mêmes des bilans ne comportant pas d’attribution de bénéfices à leur profit ; il se déduit de l’approbation constante et répétée de ces bilans que les gérants avaient, de façon implicite mais non équivoque, renoncé au bénéfice de leur rémunération statutaire.

A noter :

La renonciation à un droit peut être tacite dès lors qu’elle résulte d’actes manifestant sans équivoque la volonté de renoncer. C’est le cas d’un gérant d’une société qui n’a jamais demandé que soit appliquée la clause statutaire prévoyant sa rétribution et qui, tout au contraire, n’a jamais cessé de reconnaître que la société était dirigée par un gérant de fait. (Cass. com. 26-2-1974 : Bull. civ. IV n° 71).

On considère que ce n’est pas le cas du président d’une société par actions simplifiée révoqué après deux exercices qui, à la fin du premier exercice, incomplet (deux mois environ), n’a pas demandé aux associés de déterminer le montant de la rémunération statutaire prévue en sa faveur ; il importait peu à cet égard qu’une pratique consistant à ne pas rémunérer les dirigeants ait existé au sein du groupe dont faisait partie la société (CA Versailles 22-10-2009 n° 08-2252 : BRDA 3/10 inf. 1).

Ok tout ceci n’est pas facile à accepter ! Tout n’est pas rose quand on entreprend 😉

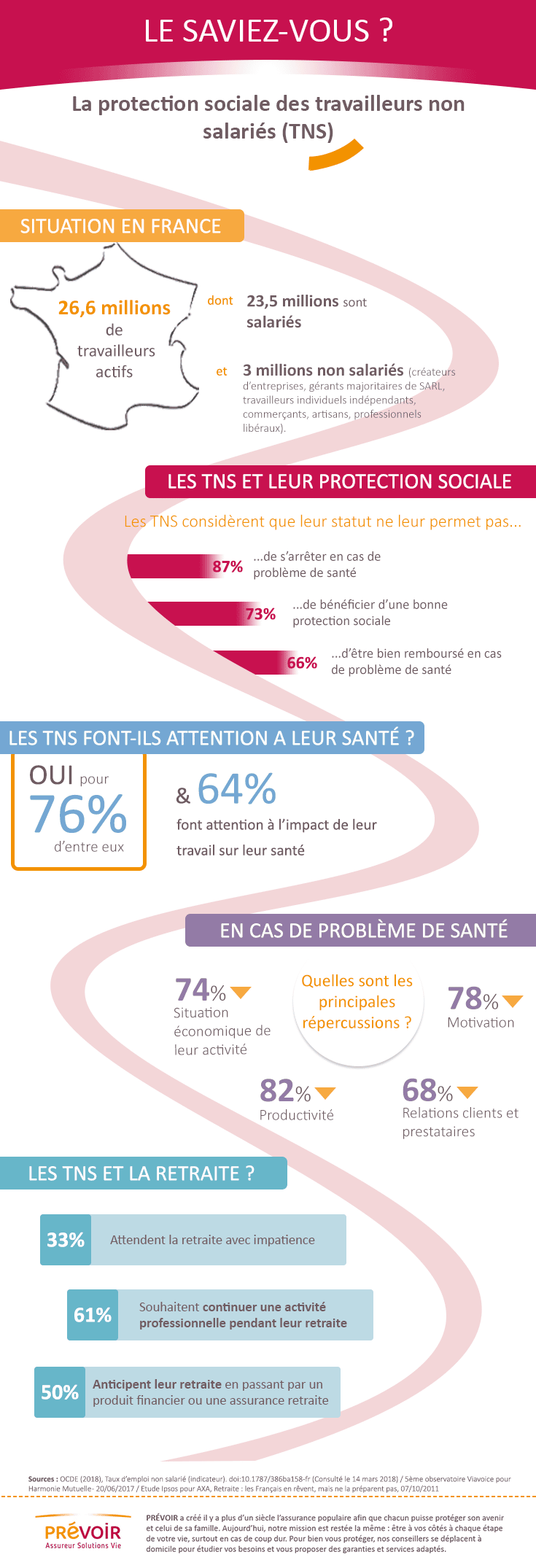

Voici une infographie sur la protection sociale des TNS réalisée par l’OCDE (2018) :

Ces articles-là peuvent vous intéresser :

- EURL définition pour bien entreprendre !

- La caution bancaire : vérité et mensonge

- Evasion fiscale pour tous : mode d’emploi

- Attention au courrier trompeur du RSI

- Révocation abusive d’un dirigeant de société anonyme : attention danger !

- Associé définition pour bien démarrer sa boite + check list anti crash !

- Stress et insomnie de l’entrepreneur : 7 conseils clés et la RECETTE miracle 😉

- Prise de décision : 7 questions pour vérifier que vous prenez la bonne décision

- La surveillance rapprochée des auto-entrepreneurs : un instrument fiable pour les micro-entrepreneurs !

- Découvrez les nouvelles règles sur les emails des salariés.

- Absence de Document Unique : ce que disent les juges

- Comment faire un apport en industrie ?

- Comment annuler la signature d’une caution solidaire ?

- Ruptures conventionnelles : les 6 pièges à éviter

- Dossier CEP

- Quel est le statut juridique entreprise qui vous correspond ?

- Le statut de micro-entrepreneur est fait pour votre projet ?

- Qui peut bénéficier du congé maternité en étant auto-entrepreneur ?

Sources à propos du statut social :

- Dossier et documents de https://www.legifrance.gouv.fr/

- CA Paris 17 octobre 2013 n° 12/11719, ch. 5-9, Pastor ès qual. c/ Glachant

- Cour de Cassation du 31 janvier 2012 (n° 10-26.329 (n° 122 F-D), Nari c/ Sté Albazur

- Cass. com. 26-2-1974 : Bull. civ. IV n° 71

- CA Versailles 22-10-2009 n° 08-2252 : BRDA 3/10 inf. 1

- Veille et lecture d’Antonella VILAND, coach pour entrepreneur et fondatrice du programme de formation pour les entrepreneurs MBA Entrepreneur

- La création d’entreprise de A à Z / 100 mots et sigles indispensables ; Valérie Froger